Cinq pistes pour investir hors des sentiers battus

Les placements alternatifs peuvent offrir des rendements intéressants. Ils présentent néanmoins quelques dangers. Comment, dès lors, investir son argent dans ces produits sans mettre son patrimoine en péril? Points forts et risques pour cinq d’entre eux.

Il est de plus en plus difficile de faire fructifier son argent par les canaux dits « classiques ». Les taux d’intérêt très bas rendent en effet les placements traditionnels peu rentables, sauf à prendre des risques plus importants. Ce contexte pousse toujours davantage d’investisseurs à se tourner vers des produits dits « alternatifs ». Si, auparavant, l’or était l’une des principales options, le numérique a contribué à élargir le spectre avec, entre autres, les cryptomonnaies, les NFT, le crowdlending…

Certaines opérations très lucratives relayées par les médias nourrissent l’idée qu’ils permettent de gagner rapidement beaucoup d’argent, mais la réalité a aussi démontré que les risques sont généralement à la hauteur des rendements promis. C’est pourquoi il est recommandé de consacrer seulement une partie de son épargne à ces placements, par exemple en complément d’investissements plus classiques. Il est aussi préférable de ne pas sacrifier le principe de diversification, de bien se faire conseiller et, surtout, de comprendre les risques auxquels on s’ expose. Pour le reste, le choix d’un investissement alternatif plutôt qu’un autre dépendra des affinités, des objectifs ou encore des capacités financières de l’investisseur.

1. Le crowdlending: un pied dans l’économie réelle

Le crowdlending, ou prêt participatif, permet de financer des projets (notamment immobiliers) ou des entreprises, le plus souvent par l’intermédiaire de plateformes spécialisées comme Beebonds, Look & Fin, Ecco Nova, Bolero Crowdfunding, etc. En retour, l’investisseur ne reçoit pas une contrepartie sous forme de produits ou d’actions, mais des intérêts puisqu’il s’agit d’un prêt. Les gouvernements régionaux ont aussi mis en place des outils de ce type pour permettre de mobiliser l’épargne privée au profit des entreprises locales. A Bruxelles, le dispositif porte le nom de prêt Proxi ; en Wallonie, on parle de prêt Coup de pouce ; en Flandre, il s’agit du Winwinlening.

Les avantages

Le crowdlending donne la possibilité d’investir dans l’économie réelle, par exemple des projets locaux ou qui tiennent à coeur à l’investisseur. Grâce à lui, on peut aussi contribuer au développement de PME, en leur permettant de mobiliser rapidement des fonds. Autre avantage: le crowdlending est facile d’accès, aisé à comprendre, les procédures rapides et certaines plateformes acceptent les investissements à partir de cent ou mille euros. Surtout, la formule attire pour ses rendements élevés souvent situés entre 4 et 10% (5% net, en moyenne, selon la FSMA, l’ Autorité des services et marchés financiers). Ils sont généralement plus faibles pour les prêts Proxi et Coup de pouce (entre 0,75% et 1,50%) mais vous bénéficiez, pour ceux-ci, d’un avantage fiscal de 4% durant les trois ou quatre premières années selon la Région. En fonction des formules, les intérêts et le capital de départ peuvent être remboursés mensuellement, annuellement ou à l’échéance du projet. La durée des prêts est également très variable, mais le crowdlending fonctionne généralement avec des temporalités courtes allant de un à cinq ans, voire huit ou dix ans pour les prêts Proxi et Coup de pouce.

Les risques

Le principal danger du crowdlending est la perte totale ou partielle du capital si l’entreprise fait faillite ou si le projet échoue avant la fin du remboursement du prêt. Pour limiter les risques, mieux vaut opter pour des remboursements de capitaux et d’intérêts réguliers plutôt qu’à l’échéance du projet. On peut aussi se tourner vers des produits qui génèrent un peu moins de rendement, mais qui offrent davantage de garanties. Certaines plateformes proposent, par exemple, des crowdlendings dont les taux s’élèvent à 2 ou 3% et pour lesquels le capital de départ est 100% assuré. Il faut également savoir que les prêts régionaux, eux, sont couverts par une garantie publique. Cela signifie que si l’emprunteur ne peut rembourser à cause d’une faillite, une réorganisation judiciaire ou toute autre raison, le prêteur pourra récupérer une partie de son capital sous forme d’un crédit d’impôt équivalent à 30% du montant définitivement perdu.

Pour éviter d’en arriver là, rien ne vaut la prudence: « Les entreprises et porteurs de projet ont souvent recours au crowdlending car ils n’ont pas réussi à obtenir des emprunts par les canaux classiques, observe Michel Ernst, stratégiste actions senior chez CBC. Il faut donc éviter de se laisser hypnotiser par des rendements élevés et se renseigner sur le projet dans lequel on investit. » Mieux vaut également privilégier des plateformes sérieuses et reconnues, agréées par la FSMA. Il n’existe, en revanche, pas vraiment de solutions pour contourner d’autres inconvénients comme le fait que les remboursements anticipés sont souvent impossibles ou que les capitaux prêtés ne peuvent pas être échangés ou revendus.

Penser à l’art comme pur produit d’investissement n’est jamais une bonne idée, car c’est avant tout un actif de passion. »

Eugénie Dumont, art collections manager chez Degroof Petercam

2. L’art: des gains plus émotionnels que financiers

L’art est un secteur très large qui, par définition, englobe de très nombreuses disciplines, thématiques et courants. Les possibilités sont donc presque infinies et, dans certains cas, les plus-values peuvent être astronomiques: en 2019, un portrait signé Amoako Boafo a été acquis pour un peu moins de 23 000 euros et a été revendu huit mois plus tard environ 800 000 euros alors que l’estimation haute de la maison de vente s’élevait à 60 000 euros! Ces performances records poussent certains novices à se tourner vers l’art, surtout lorsque les rendements des marchés financiers sont plus faibles. Cependant, « penser à l’art comme pur produit d’investissement n’est jamais une bonne idée, car c’est avant tout un actif de passion« , insiste Eugénie Dumont, art collections manager chez Degroof Petercam.

Les avantages

Comme l’art est ce que l’on peut appeler un achat ou un investissement « plaisir », c’est bel et bien cette notion qui doit primer sur l’éventuelle plus-value financière. « Le premier objectif derrière l’achat d’une oeuvre ou d’une collection est avant tout la stimulation intellectuelle et émotionnelle, poursuit Eugénie Dumont. Contrairement aux actions, on peut vivre avec ses oeuvres d’art accrochées chez soi. Cela peut paraître abstrait ou futile, mais la réalité est que la passion prime. » Ce phénomène n’ empêche pas la possibilité d’un gain financier grâce à l’art, mais il est considéré comme secondaire. Par ailleurs, les plus-values rapides et importantes se concentrent surtout dans certains créneaux comme l’art (ultra)contemporain, qui fait l’objet de beaucoup de spéculation.

Les risques

L’art est difficilement assimilable à un investissement car il est très volatile, relativement peu liquide et particulièrement opaque, même si la transparence s’est accrue ces dernières années. Par ailleurs, la valeur d’une oeuvre peut être imprévisible et difficile à cerner car elle se définit par des critères différents et beaucoup plus subjectifs que d’autres actifs plus traditionnels. Il s’agit, entre autres, de l’authenticité, l’état de condition de l’oeuvre, son artiste ou encore sa provenance. « Si l’oeuvre a fait partie d’une collection importante, par exemple, cela peut lui apporter davantage de cachet et augmenter sa valeur, illustre Eugénie Dumont. Dans l’art, il existe aussi un concept de fraîcheur faisant en sorte que lorsqu’une oeuvre circule beaucoup sur le marché et est très visible, elle risque de perdre en aura et en valeur. »

Bref, ces particularités rendent le marché de l’art difficilement accessible et compréhensible aux personnes qui n’en maîtrisent pas les codes ou ne sont pas bien accompagnées. C’est pourquoi Eugénie Dumont recommande de « faire appel à des conseillers indépendants pouvant donner une opinion absente de tout conflit d’intérêts par rapport au choix d’une oeuvre ou d’un artiste ». Il existe d’autres risques et inconvénients du marché de l’art contre lesquels il est plus difficile de se prémunir, comme l’absence d’informations publiques sur certaines oeuvres détenues dans des collections privées. Enfin, l’art collections manager de Degroof Petercam rappelle que « comparé à des actifs traditionnels, la durée des transactions et les périodes de rétention dans l’art sont beaucoup plus longues ».

Les hedges funds sont difficiles à comprendre et impliquent des risques que souvent les investisseurs finaux ne comprennent pas. »

Jérôme van der Bruggen, head of investments chez Degroof Petercam

3. Les hedge funds: des stratégies plus libres et plus risquées

Il est difficile de parler simplement des hedge funds, car ils sont particulièrement techniques et peuvent prendre des formes très variées. Ces fonds sont soumis à moins de régulations et se caractérisent principalement par un aspect très spéculatif, une large gamme de produits (notamment dérivés) et des stratégies disruptives visant à atteindre une performance absolue, peu importe les tendances du marché. Les stratégies des hedge funds sont habituellement supervisées par des gestionnaires spécialisés, dont certains prennent des risques plus élevés que d’autres. Il faut également savoir que ces fonds alternatifs ne sont généralement pas accessibles au grand public mais réservés à des investisseurs institutionnels ou disposant d’une certaine « surface » financière puisque les investissements débutent le plus souvent à plusieurs centaines de milliers d’euros.

Les avantages

Les hedge funds étant souvent axés sur le rendement absolu, ils attirent des investisseurs qui ne souhaitent pas supporter les fluctuations à court terme de leur capital. En effet, les stratégies de ces fonds permettent, en théorie, de moins dépendre des conditions du marché et de dégager des profits indépendamment des hausses ou des baisses de celui-ci. Pour cette raison notamment, les hedge funds sont généralement considérés comme un bon outil de diversification d’un portefeuille de placements, voire une protection dans un contexte de marché en baisse. Enfin, ils ont aussi comme avantage de promettre des rendements (largement) supérieurs à la moyenne.

Lire aussi: GameStop, un parfum de revanche sociale?

Les risques

Les principaux inconvénients et limites des hedge funds sont liés à leur technicité, leur liquidité et leurs risques. Les gestionnaires de ces fonds prennent des paris sur les directions de certains marchés, peuvent avoir recours à des effets de levier nécessitant de l’emprunt ou encore pratiquer des ventes à découvert. Comme le souligne Jérôme van der Bruggen, head of investments chez Degroof Petercam, « ces techniques difficiles à comprendre impliquent des risques que, souvent, les investisseurs finaux ne comprennent pas ou ne souhaitent pas prendre ». La compréhension est d’autant plus compliquée que les hedge funds manquent généralement de transparence. Mieux vaut donc se tourner vers un gestionnaire aguerri en qui l’on a confiance. Toutefois, « aucun d’eux n’est infaillible à 100%, note Michel Ernst (CBC). On a aussi vu que les stratégies des hedge funds pouvaient être contrecarrées par des grains de sable ou événements inattendus, comme lorsque des millions de petits investisseurs américains se sont rués sur des actions pour lesquelles ces fonds avaient pariés à la baisse. » Ce fut, par exemple, le cas avec Gamestop, une entreprise spécialisée dans la distribution de jeux vidéo et de matériel électronique, dont la hausse a causé des pertes colossales pour certains fonds.

Enfin, il faut savoir que ces fonds alternatifs présentent moins de liquidité: « Elle n’est généralement pas journalière, plutôt hebdomadaire ou plus souvent mensuelle », précise Jérôme van der Bruggen.

4. Le private equity: le choix des sociétés non cotées en Bourse

Le private equity, ou « capital investissement », consiste à entrer dans le capital d’entreprises non cotées en Bourse, que ce soit en direct ou par l’intermédiaire des sociétés ou de fonds. Cet investissement dans lequel l’engagement financier des investisseurs est souvent progressif tend à devenir plus accessible, mais les tickets d’entrée restent élevés: souvent à partir de 125 000 ou 250 000 euros.

En général, les entreprises ont recours au private equity pour des raisons variées et justifiées. « Il peut s’agir de sociétés en pleine croissance – notamment des start-up – qui ont besoin d’un capital important qu’elles ne peuvent pas trouver en Bourse, illustre Jérôme van der Bruggen (Degroof Petercam). Des entreprises font aussi appel au private equity en cas de restructuration, ou encore de structure capitalistique impliquant beaucoup de dettes. Par exemple, le secteur de l’infrastructure fait régulièrement appel au private equity car il implique des projets à très long terme financés avec énormément de dettes, ce que la Bourse n’aime pas. Or, ce secteur offre une visibilité étendue sur les flux de trésorerie futurs de l’entreprise, donc on peut se permettre un endettement important. »

Les avantages

La durée généralement longue (en moyenne dix ans) d’un private equity présente certains inconvénients mais offre souvent en contrepartie des rendements plus intéressants et décorrélés des fluctuations que l’on peut connaître en Bourse. « Certains fonds permettent de détenir en même temps des investissements dans plusieurs entreprises et l’on peut aussi limiter les risques sans sacrifier trop de rendement en diversifiant les gestionnaires, les types de stratégie (croissance, restructuration, etc.) et les millésimes du private equity, soit la fréquence des levées de fonds », détaille Jérome van der Bruggen. A côté des rendements et possibilités qu’il offre, le private equity est aussi un moyen de contribuer à l’essor d’une entreprise, ou encore de faire partie des tout premiers à être entrés dans son capital si, plus tard, elle est cotée en Bourse.

Les risques

Le private equity comporte des risques dont on peut se prémunir grâce à la diversification. Par contre, on ne peut pas réellement agir sur son manque de liquidité: en général, les capitaux sont bloqués pour un certain nombre d’années, sans possibilité d’en sortir avant le terme. En outre, il n’existe pas de marché sur lesquels on peut échanger ce genre de participations, vu qu’elles ne sont pas cotées en Bourse. Les éventuelles cessions s’effectuent au cas par cas et peuvent être longues et défavorables.

Le fait d’investir dans des sociétés non cotées est également plus risqué, puisqu’elles ne sont, entre autres, pas tenues de publier autant d’informations que les entreprises cotées. Il est donc important de bien les choisir, ou de se tourner vers un fonds géré par des personnes de confiance et compétentes.

Un NFT vaut juste le prix qu’on est prêt à lui donner. Cela signifie qu’il peut valoir énormément, puis zéro. »

Michel Ernst, stratégiste actions senior chez CBC.

5. Les NFT: en plein dans le virtuel

L’acronyme NFT signifie « non- fungible token », soit jeton non fongible. « Il s’agit de jetons crypto- graphiques qui représentent, par exemple, une oeuvre d’art, une chanson, une vidéo…, illustre Michel Ernst (CBC). On dit qu’ils sont non fongibles car ils sont uniques et, à l’inverse des euros, ils ne sont pas échangeables entre eux. Par contre, on peut les revendre. » La création et l’authenticité des NFT sont assurées par les blockchains, sortes de registres ou bases de données contenant l’historique de tous les échanges entre les utilisateurs depuis leur création. Il faut noter que les NFT sont des objets numériques, ce qui signifie que les investisseurs acquièrent leur authenticité en totalité ou en partie, mais pas la propriété matérielle ou intellectuelle de l’oeuvre ou du bien. L’acheteur ne peut donc pas exposer l’oeuvre chez lui comme on le ferait avec un tableau, ni en limiter la diffusion ou le visionnage par d’autres personnes.

Les avantages

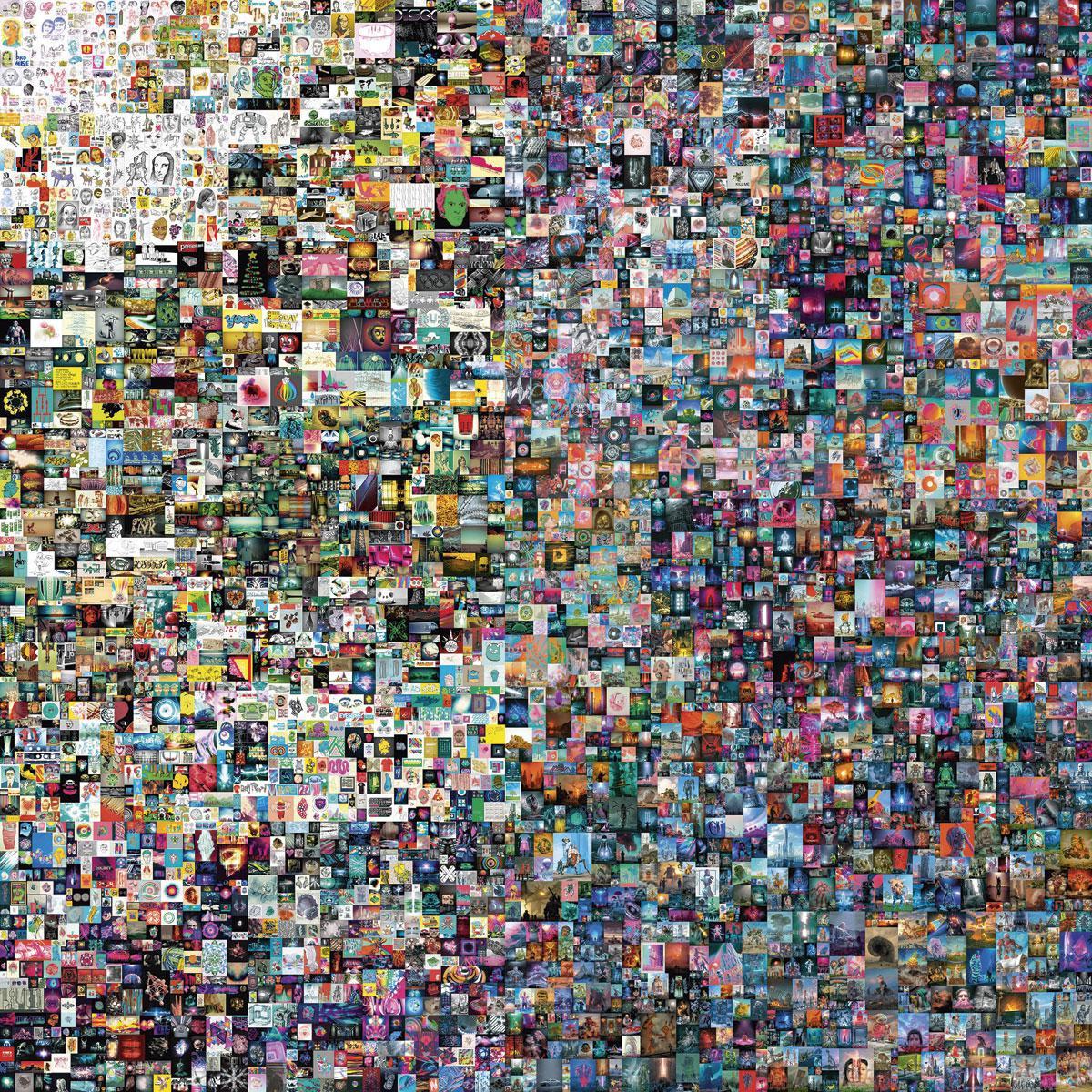

Comme les NFT sont dématérialisés, il n’est pas toujours évident de comprendre l’intérêt d’en posséder. L’engouement des investisseurs s’explique souvent par un effet de rareté, ou par une volonté de collectionner des objets numériques en lien avec une passion pour le sport, l’art, etc. Les jetons non fongibles permettent également de soutenir des artistes et offrent à ceux-ci d’autres filières pour commercialiser leurs oeuvres. Enfin, le succès des NFT s’explique surtout par des phénomènes de mode et des spéculations débouchant parfois sur des emballements et des sommes records sur le marché. Parmi les quelques ventes qui ont fait sensation dernièrement, on retiendra le premier tweet du PDG de Twitter qui a atteint 2,9 millions de dollars aux enchères, ou encore la célèbre mosaïque numérique de l’artiste Beeple qui a été adjugée à 69,3 millions de dollars chez Christie’s.

Lire aussi: Le code source du World Wide Web aux enchères

Les risques

Les jetons non fongibles sont à la fois illiquides et très volatiles. « Un NFT vaut juste le prix qu’on est prêt à lui donner, indique Michel Ernst. Cela signifie qu’il peut valoir énormément, puis zéro. Un peu comme on le ferait au Lotto, mieux vaut miser de l’argent qu’on peut se permettre de perdre… » On peut également effectuer un autre parallèle entre loterie et NFT: gagner le gros lot est assez aléatoire et ne concerne qu’une petite partie de ceux qui jouent ou investissent. C’est d’autant plus vrai que chaque transaction est soumise à des frais qui peuvent être élevés, voire, sur certaines plateformes, dépasser le prix des NFT! Il faut également savoir que les NFT s’échangent généralement en cryptomonnaies et dépendent donc des cours de ces monnaies virtuelles – dont les effets conséquents sur l’environnement sont de plus en plus critiqués. Enfin, même si les blockchains servent à garantir l’authenticité des oeuvres, cela n’empêche pas certaines fraudes. Michel Ernst admet en effet que « des oeuvres sont parfois mises en vente par des personnes qui n’en détiennent pas la propriété. Il arrive aussi que des vendeurs créent de fausses enchères pour faire monter la valeur et l’intérêt autour de leurs NFT. »

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici