Investir vert: cinq placements bons pour votre portefeuille et pour la planète

Comment faire les bons choix, quel rendement espérer? Dans la jungle des investissements socialement responsables ou durables, Le Vif sort la débroussailleuse.

Dans la course à la réduction des empreintes énergétique et écologique liées à l’activité humaine, il y aura des gagnants et des perdants. Logiquement, les investissements verts n’ont jamais suscité autant d’attention. Quand il s’agit d’évoquer les raisons d’opter pour ceux-ci, les investisseurs sondés en 2021 par le gestionnaire d’actifs Schroders citent avant tout les effets positifs pour l’environnement (52%), devant les bénéfices sociaux (39%) et la probabilité d’obtenir un rendement plus élevé (38%). Qu’importe, donc, s’ils s’y intéressent par conviction ou par appât du gain. La plupart du temps, les engagements en faveur de la durabilité s’avèrent également fructueux sur le plan financier. Voici cinq manières de placer son argent tout en contribuant à faire face au plus grand enjeu du siècle.

Un fonds durable « best in class » peut inclure un groupe pétrolier investissant massivement dans le renouvelable.

1. Les fonds ESG

Ce sont les trois lettres à retenir: « ESG », pour environnemental, social et gouvernance. Cette appellation ajoute des critères extrafinanciers pour évaluer la qualité d’un fonds ou d’une entreprise sur le plan de la durabilité. Réduction de l’empreinte carbone, des déchets, de la consommation d’eau, dialogue social, connaissances de la chaîne de valeur, équité femmes-hommes… Les caractéristiques ESG sont nombreuses, mais incluent toujours des facteurs environnementaux. En février 2021, le NYU Stern Center for Sustainable Business s’est penché sur plus de mille publications scientifiques s’intéressant au lien entre critères ESG et meilleure performance financière. Celui-ci s’avère positif dans 58% des études. Sachant que les autres font avant tout état de résultats neutres (13%) ou contrastés (21%), seules 8% établissent un lien négatif.

Les fonds d’investissement constituent le plus puissant levier sur la scène ESG. « Il faut distinguer deux grands univers d’investissement, pour lesquels on travaille surtout avec des fonds, précise Caroline Palumbo, investment communication manager chez BNP Paribas Fortis. Il y a, d’une part, une approche dynamique, dite « best in class » et, de l’autre, une approche thématique. » La première consiste à participer au financement des acteurs les plus durables dans leurs secteurs respectifs. Dans cette conception de la durabilité, l’investisseur contribue à la transition vers un modèle plus durable de société, incluant la transition énergétique. « Le degré d’urgence est tel que l’on doit changer les processus industriels de tous les secteurs, dont on a par ailleurs tous besoin, confirme Frédéric Degembe, head of fund of funds management chez ING. C’est pour cette raison que l’on investit en vue de récompenser les meilleurs de la classe, sachant que d’autres ne font pas d’effort. » Un fonds durable « best in class » peut dès lors inclure un groupe pétrolier investissant massivement dans le renouvelable, ou encore un cimentier investissant dans la capture du CO2 émis lors de la décarbonatation du calcaire.

La seconde approche, thématique, vise plutôt à financer des projets qui contribuent à un modèle idéal de société. « Elle peut valoriser des thèmes environnementaux par nature comme l’eau, les énergies vertes, la nourriture saine, les villes intelligentes, le bois et bien d’autres encore, énumère Caroline Palumbo. Ce sont autant des accélérateurs de transition pour les acteurs traditionnels que des ambassadeurs d’un monde idéal. Ici, on est plutôt dans une logique de pureté. » Qui revient inévitablement à exclure les activités polluantes, quels que soient les efforts consentis par certains acteurs. « Si je choisis un fonds Clean Energy, je serai sur un segment très restreint de l’univers d’investissement, ce qui implique d’accepter la volatilité de cette thématique précise », commente Damien le Maire, head of funds selection and management chez Deutsche Bank. Les best sellers varient selon les banques. « Ces dernières années, mais plus encore en 2021, nos fonds dédiés à la thématique de l’eau, par exemple, ont signé des performances remarquables, pointe Caroline Palumbo. Le S&P Global Water Index l’atteste (+ 19,8% en un an). Pour 2022, l’agriculture durable, la mobilité douce, le recyclage ou l’économie circulaire figureront parmi les autres thématiques phares des banques.

En Belgique, deux labels permettent aux investisseurs d’identifier les produits durables: Towards sustainability, à l’initiative de la Fédération belge du secteur financier (Febelfin), et Finance solidaire, créé par le mouvement Financité. Mais tous les fonds estampillés ESG ne se valent pas. C’est notamment pour dissiper ce flou artistique que le règlement européen sur la publication d’informations en matière de durabilité dans le secteur des services financiers, dit SFDR, est entré en vigueur en mars 2021. Il classe les produits financiers selon leur capacité à objectiver ou non les promesses formulées en matières environnementale, sociale et de gouvernance. « 2022 sera une année charnière, souligne Frédéric Degembe. La transparence et la standardisation des mesures permettra à l’investisseur final de mieux comprendre le produit choisi et d’orienter ses placements selon des critères plus objectifs. »

Les trois familles de produits financiers

Le règlement européen sur la publication d’informations en matière de durabilité dans le secteur des services financiers (SFDR) identifie trois grandes familles de produits financiers, chacune assortie d’exigences spécifiques en matière de transparence:

- Les produits visés par l’article 6, qui n’affichent aucun objectif particulier en matière de développement durable ;

- Les produits « article 8 », qui n’ont pas d’objectif de durabilité précis mais promeuvent des caractéristiques environnementales, sociales ou de gouvernance (ESG) ;

- Les produits « article 9 », fixant des objectifs en matière de développement durable.

Si les fonds socialement responsables peuvent relever des articles 8 ou 9, l’Autorité des marchés financiers (FSMA) a décidé de n’attribuer le qualificatif « durable » qu’aux produits « article 9 ». « Pour ces derniers, le gestionnaire doit quantifier, à la fin de l’année, les avancées face aux objectifs fixés, par exemple en matière de réduction des émissions de gaz à effet de serre, explique Damien le Maire, head of funds selection and management chez Deutsche Bank. Dans les solutions « article 8″, en revanche, les critères sont beaucoup plus vagues. Chaque gestionnaire peut dès lors interpréter les choses à sa façon. »

Deutsche Bank a par ailleurs analysé l’ensemble des fonds disponibles pour les clients particuliers en Belgique. Il apparaît que 30% relèvent de l’article 8 et 5% de l’article 9. « L’évolution est assez importante, poursuit Damien le Maire. Sachant que la régulation n’est entrée en vigueur qu’en mars dernier et qu’un second volet est prévu pour 2022, le nombre de solutions augmentera encore. »

Dès août 2022, un autre volet législatif imposera aux banques d’identifier les préférences individualisées de chaque client, pour que les produits qui lui sont proposés correspondent à ses attentes.

2. Les obligations vertes

Les approches « best in class » et thématique s’appliquent également dans le cas des obligations vertes, également appelées green bonds. « Il s’agit de titres de créance dans le cadre desquels les fonds récoltés serviront de façon très spécifique au financement de projets à caractère vert, note Pierre-Yves Druenne, head of product management chez Deutsche Bank. Les lignes directrices de l’ICMA (NDLR: l’International capital market association) prévoient une série de contrôles, notamment en ce qui concerne la manière dont les projets sont sélectionnés. En 2020, les fonds récoltés par Deutsche Bank ont ainsi été investis dans les énergies renouvelables, l’efficience énergétique et la construction ou rénovation de bâtiments commerciaux verts. »

De son côté, la Commission européenne a réalisé, en octobre dernier, sa première émission d’obligations vertes, lui permettant de lever quelque 12 milliards d’euros au profit d’investissements exclusivement durables dans l’Union européenne. « Il s’agit là de la plus importante émission d’obligations vertes au monde jamais réalisée », se félicitait-elle, d’autant que « les demandes de souscription ont dépassé de onze fois les capacités, avec un carnet d’ordres de plus de 135 milliards d’euros ». Ces obligations, souscrites pour une durée de quinze ans, étaient assorties d’un coupon de 0,4% par an. Par l’intermédiaire de son programme NextGenerationEU, l’Europe entend lever 250 milliards d’euros par ce canal d’ici à la fin de 2026. A l’échelle mondiale, les émissions nouvelles d’obligations vertes ont atteint 600 milliards de dollars en 2021. La banque nordique SEB estime que les volumes nouvellement émis pourraient croître de 53% à 70% en 2022, dépassant la barre symbolique des 1 000 milliards dans son scénario le plus optimiste.

3. Certaines actions

Une autre option consiste à acquérir des actions de l’une ou l’autre société cotée en Bourse et prioritairement axée sur la transition énergétique ou écologique. A la différence des fonds, l’investisseur mise alors sur des entreprises précises dont il jauge, en règle générale, la durabilité à l’aune de leur notoriété ou du caractère innovant du projet défendu. Mobilité électrique, recyclage des métaux rares, producteurs d’énergie verte… Il existe une myriade de valeurs sûres ou d’étoiles montantes. « Prudence toutefois, avertit Test Achats Invest. Toutes les nouvelles technologies de la révolution verte n’aboutiront pas et les entreprises moins solides disparaîtront. » A cela s’ajoute le risque d’une bulle spéculative envers des actions suscitant un engouement soudain ou d’entreprises dont la capitalisation excède largement le potentiel actuel. En novembre dernier, la jeune société américaine Rivian, active dans le segment des véhicules électriques, s’est rapidement valorisée à plus de 100 milliards de dollars après son entrée en Bourse, sans même avoir vendu deux cents unités. Après un pic à 172 dollars, l’action s’échangeait, ce 10 janvier, à 80 dollars.

A l’échelle mondiale, les émissions nouvelles d’obligations vertes ont atteint 600 milliards de dollars en 2021.

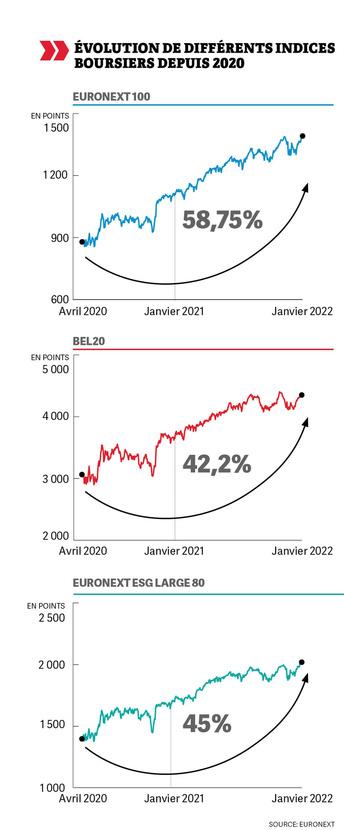

Comme ce fut le cas pour Tesla, l’achat d’actions d’entreprises émergentes constitue donc un pari sur le (très) long terme. L’investisseur plus prudent préconisera, quant à lui, celles qui ont pignon sur rue, dans une approche « best in class ». Comme le soulignait récemment L’Echo, six à sept membres du BEL20 (l’indice compilant les cours des actions de vingt grandes entreprises actives en Belgique) pourraient constituer un futur indice ESG à l’échelle de la Bourse de Bruxelles. Parmi les acteurs pressentis: Cofinimmo, AB InBev, UCB, Umicore, Proximus et Solvay.

4. Les coopératives d’énergie renouvelable

Autre segment, autre philosophie: les coopératives d’énergie renouvelable. Celles-ci utilisent les capitaux investis par un ensemble de citoyens ou de ménages pour financer des projets liés à la production d’énergie verte. Il s’agit principalement d’éolien, mais aussi de photovoltaïque, de biométhanisation et d’hydraulique. En contrepartie, les coopérateurs peuvent espérer percevoir un dividende sur le long terme, plafonné dans tous les cas à 6%. Si leur vocation première est identique, il existe deux types d’acteurs: les FINcoops et les REScoops (pour Renewable energy source cooperatives). Les premières se limitent à ouvrir leur capital aux citoyens, sans leur conférer un quelconque pouvoir de contrôle ni de décision. Elles sont généralement créées par des entreprises actives dans le secteur énergétique. Les secondes se démarquent par leur fonctionnement réellement démocratique et ne dépendent d’aucun grand groupe. « En investissant dans le capital d’une REScoop, les citoyens deviennent entièrement copropriétaires de la société, ce qui n’est pas nécessairement le cas dans une FINcoop », précise Jean-François Masure, administrateur de la coopérative Clef et responsable financier de la fédération REScoop Wallonie.

En 2020, cette dernière rassemblait seize coopératives et 13 300 coopérateurs, pour une souscription totale de près de 21 millions d’euros. La même année, leurs unités ont permis de produire 73 gigawattheures d’électricité, soit l’équivalent de la consommation annuelle de 21 000 ménages. Deux autres coopératives ont rejoint la fédération en 2021. Si les coopératives REScoop bénéficient souvent d’un ancrage local, « l’accès à la souscription est ouvert à tous, commente Fabienne Marchal, la présidente de REScoop Wallonie. Il n’y a donc pas de restriction géographique. Les parts sont, en outre, cessibles par héritage. » Chaque citoyen peut investir à hauteur de minimum 100 euros. L’ Autorité des services et marchés financiers (FSMA) fixe un plafond de 5 000 euros par investisseur. Dans tous les cas, une famille de quatre personnes peut donc investir jusqu’à 20 000 euros. En pratique, une coopérative peut toutefois dépasser cette limite, moyennant des statuts adaptés et la réalisation d’une note d’information financière. « Notre vocation reste bien d’attirer un maximum de coopérateurs », insiste Jean-François Masure. Un investisseur ne peut d’ailleurs détenir plus de 10% des voix lors des assemblées générales.

A terme, l’objectif de REScoop Wallonie est de restituer l’électricité produite aux coopérateurs, par le fournisseur Cociter. Mais les coopératives ne sont pas toujours libres de commercialiser l’électricité à qui elles le souhaitent, puisqu’elles viennent souvent se greffer à des sites plus vastes de producteurs d’énergie. « Dans trop de cas malheureusement, soit une coopérative ne détient pas un nombre entier d’éoliennes, soit on se retrouve avec un pourcentage d’une société d’exploitation d’un parc éolien », constate Fabienne Marchal, par ailleurs administratrice déléguée de Cociter. Le fournisseur vise toutefois les 30 000 clients dans les années à venir.

Le nucléaire et le gaz dans la taxonomie « verte »?

En 2020, l’Union européenne adoptait un règlement « Taxonomie », visant à définir ce qui est vert et ce qui ne l’est pas. L’objectif à long terme: « Guider les investissements privés en faveur des activités nécessaires pour parvenir à la neutralité climatique dans les trente prochaines années. » Dans un premier temps, le groupe d’experts chargés d’en fixer les critères de sélection avait exclu le gaz et l’énergie nucléaire. Sans surprise, ce règlement a fait l’objet de lobbyings intenses. Jusqu’à rouvrir le débat, le 31 décembre dernier: « Sur la base d’avis scientifiques et compte tenu des progrès technologiques actuels, ainsi que des difficultés variables auxquelles les Etats membres sont confrontés dans cette transition, la Commission considère que le gaz naturel et le nucléaire ont un rôle à jouer pour faciliter le passage vers un avenir s’appuyant majoritairement sur les énergies renouvelables. » Le règlement devra couvrir six objectifs environnementaux: l’atténuation du changement climatique, les politiques d’adaptation, la protection des ressources aquatiques et marines, l’économie circulaire, le contrôle de la pollution ainsi que la restauration de la biodiversité et des écosystèmes.

5. L’efficacité énergétique de son logement

La rénovation des bâtiments constitue l’un des plus grands chantiers en matière d’efficacité énergétique. Or, l’état des logements est préoccupant en Région wallonne et dans la capitale. « Contrairement à la Flandre, la Wallonie, en particulier, a été épargnée par les bombardements de la Seconde Guerre mondiale », rappelle André De Herde, professeur ordinaire émérite à la Faculté d’architecture, d’ingénierie architecturale et d’urbanisme à l’UCLouvain. Ainsi, près d’un logement wallon sur deux a été érigé avant 1945, estime l’Institut wallon de l’évaluation, de la prospective et de la statistique (Iweps). Dans un contexte marqué par la flambée des prix de l’électricité et du gaz, améliorer la performance énergétique de son habitation apparaît comme une nécessité absolue, bien que le temps de retour sur investissement soit difficilement mesurable. Il est logiquement plus court pour les bâtiments affichant un certificat PEB « F » ou « G ».

Malgré les primes régionales, deux obstacles freinent la cadence des rénovations. Le premier est financier. « On peut considérer que 30% de la population peine à rénover son logement, poursuit André De Herde. Quant aux 15% de particuliers en restriction d’énergie, ils ne feraient pas d’économies s’ils parvenaient à investir, puisqu’ils chaufferaient plus de pièces de leur maison. » Le deuxième obstacle est lié à un déséquilibre sur le marché immobilier. « Il y a trop peu de logements habitables par rapport à la demande », résume le professeur. Qui pointe par ailleurs des divergences culturelles: « Les pays du Nord sont tout simplement plus sensibles à la question de l’efficacité énergétique. »

Pour les particuliers disposant d’un toit bien exposé, les panneaux photovoltaïques restent un investissement intéressant, malgré la disparition des primes. D’après les estimations récentes de Test Achats, le rendement annuel d’une installation type, payée 1 250 euros par kilowatt-crête et idéalement exposée, s’élève à 4,9% pendant vingt ans en Wallonie et à Bruxelles, contre 2,4% en Flandre. Le calcul table sur une hausse des prix de l’électricité de 3% par an et sur un taux d’autoconsommation de 30%. Deux facteurs qui, revus à la hausse, feraient du photovoltaïque une solution plus favorable encore pour le particulier, dans les conditions actuelles du marché.

Un défi à 90 000 milliards

Il y a sept ans déjà, la Commission mondiale sur l’économie et le climat estimait qu’il faudrait investir quelque 90 000 milliards de dollars (79 000 milliards d’euros) dans des infrastructures durables pour limiter le réchauffement climatique à deux degrés. A cela s’ajoutent d’autres urgences environnementales majeures, en dépit desquelles l’activité humaine n’est toujours pas parvenue à se transformer. « Consommateurs, citoyens, régulateurs, gouvernements, acteurs économiques et financiers… Toutes les parties prenantes doivent jouer leur partition », conclut Frédéric Degembe. La réponse face aux crises climatique et écologique implique d’y allouer des sommes bien plus conséquentes. Mais elle ne viendra pas que du portefeuille.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici