Sept pistes pour payer moins d’impôts

Alors que le pouvoir d’achat poursuit sa descente aux enfers, la fiscalité offre de belles opportunités pour limiter la casse. Indépendants ou salariés, ces quelques idées pourraient alléger votre charge fiscale.

En fiscalité, on appelle cela «choisir la voie la moins imposée», et c’est bien sûr le droit de tout contribuable. D’autant que, dans un pays où les réformettes se succèdent à chaque nouveau gouvernement, on attend toujours le «big bang» fiscal promis depuis bien longtemps pour rétablir un semblant d’équilibre entre la taxation du capital et celle du travail. Cette dernière est toujours désavantagée avec un taux marginal de l’IPP (impôt des personnes physiques) qui dépasse largement les 50% si on inclut les additionnels communaux et les charges sociales, alors que l’impôt des sociétés (Isoc) plafonne à 25% et celui sur les dividendes à 30% – et encore les taux réduits sont-ils la règle.

Avoir des enfants à charge permet d’augmenter la «quotité exemptée», la première tranche de revenus taxée à 0%.

Réduire sa facture fiscale reste donc un sport national et les méandres de notre législation cachent bien des niches pour s’y adonner. Certaines sont simples et bien connues, d’autres, plus complexes ou mouvantes, requièrent idéalement les conseils d’un bon fiscaliste.

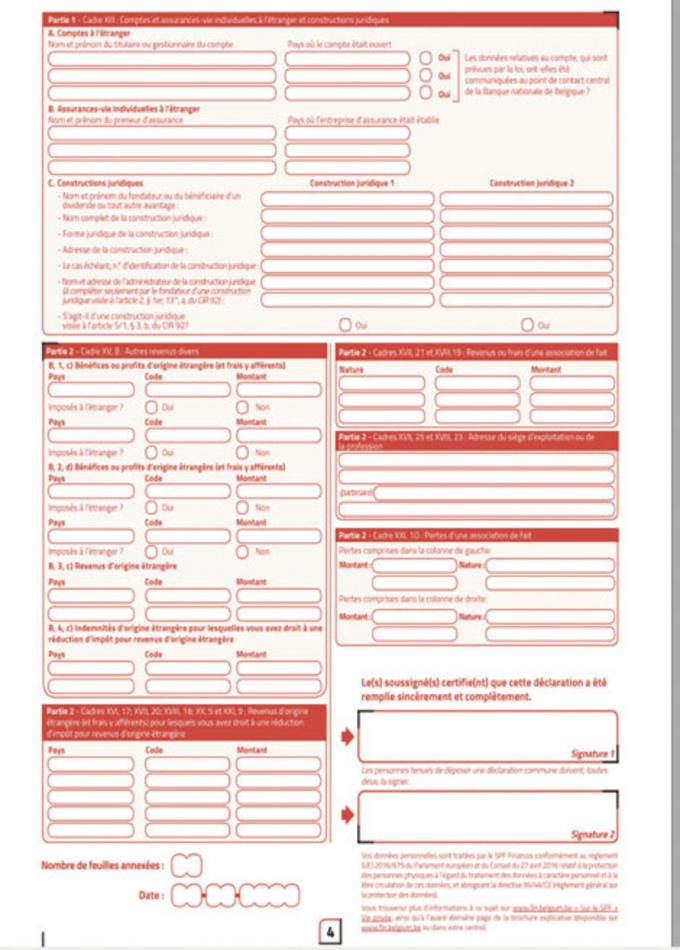

Jadis, quand il remplissait sa déclaration fiscale (délai au 30 juin cette année pour la déclaration papier, au 15 juillet par Tax-on-web, au 17 octobre pour les sociétés), le contribuable pouvait s’appuyer sur une panoplie de dépenses déductibles ou donnant droit à une réduction d’impôt. Il n’en reste plus grand-chose.

Les premières sont «des dépenses effectuées pendant la période imposable qui viennent en déduction des revenus nets imposables». Il s’agit notamment des frais professionnels (voir point 2). Les secondes sont des dépenses qui peuvent être déduites des impôts à payer. Autrement dit, si leur montant est plus élevé que l’impôt dû, il n’y a ni remboursement ni report. Dans cette catégorie, on trouve essentiellement les titres-services, les frais de garde d’enfants (et de parents) mais aussi, depuis peu, les primes d’ assurance défense en justice et les bornes de recharge pour véhicules électriques installées à domicile.

Les titres-services ne sont accessibles qu’aux particuliers (pas aux entreprises) pour payer leur aide-ménagère, le repassage, le transport de personnes à mobilité réduite. Ils coûtent 9 euros pièce et procurent un avantage fiscal qui varie selon la Région où vous habitez le 1er janvier de l’année qui suit celle où vous les avez achetés. A Bruxelles, la réduction d’impôt s’élève à 1,35 euro pièce sur les 163 premiers titres achetés, soit un maximum de 220 euros par personne et par an (le double si vous vivez en couple).

En Wallonie, c’est 0,9 euro sur chacun des 150 premiers chèques, pour un avantage fiscal de maximum 135 euros (270 euros par ménage). En Flandre, le gain fiscal est de 1,8 euro sur les 170 premiers titres achetés, soit une économie de 306 euros par personne, 612 euros à deux. C’est plus du double de la Wallonie!

Un salarié qui fait usage des frais réels est plus rapidement éligible à un contrôle fiscal. Il doit pouvoir tout justifier.

Si en plus des titres-services, vous utilisez des chèques ALE (agence locale pour l’emploi) ou de proximité, qui permettent de payer des petits travaux ou dépannages, les plafonds de déduction valent pour ces deux dépenses cumulées. Le montant additionné des chèques de proximité et titres-services est cependant plafonné à 1 530 euros par personne pour l’ensemble des chèques achetés en 2021. A nouveau, l’avantage fiscal qui y est lié diffère selon la Région. A Bruxelles, les chèques ALE donnent droit à une réduction de 15%, soit un avantage fiscal maximal de 229,50 euros. En Wallonie, elle s’élève à 30% (max. 459 euros). En Flandre, où l’on parle de chèques de proximité, l’avantage fiscal s’élève à 20% (306 euros max.).

Autre case à cocher dans cette catégorie: les frais de garde de personnes à charge. Vous pouvez déduire les dépenses investies pour garder vos enfants de moins de 14 ans hors des heures scolaires, qu’ils aient fréquenté une garderie, une crèche, un stage ou un camp scout. Avantage fiscal pour l’exercice en cours: 45% d’un montant plafonné à 13,70 euros par jour de garde sur toute l’année (75% pour certains isolés au revenu modeste). Soit une économie d’impôt de 6,165 euros/jour. Cela vaut également pour les familles recomposées, qui peuvent choisir à qui s’applique la réduction d’impôt.

Le fait d’avoir des enfants à charge permet aussi d’augmenter la «quotité exemptée», la première tranche de revenus taxée à 0% (au lieu de 25%) dans notre système d’impôts progressifs. Elle atteint cette année 9 270 euros par personne et peut être majorée de 1 650 euros pour un enfant à charge, 4 240 euros pour deux enfants, etc. jusqu’à une majoration de 5 860 euros par enfant au-delà du quatrième. Si vous avez, par exemple, trois enfants à charge, vous ne payez pas d’impôt sur les premiers 18 770 euros de vos revenus, soit une économie de 2 375 euros. Différents cas particuliers (personne isolée, enfants de moins de 3 ans sans frais de garde, etc.) permettent d’augmenter ces montants (infos sur finances.belgium.be).

On peut se servir d’une société comme d’une tirelire qui permet des économies fiscales intéressantes après un certain temps.

Ce qu’on sait moins, c’est que les ascendants (parents, grands-parents) peuvent aussi être «à charge». Tout comme des descendants (petits et arrière-petits-enfants), des «collatéraux» (frère, sœur, demi-frère, demi-sœur) et même une tante ou un parrain si il ou elle vous avait à charge quand vous étiez enfant. Si ces personnes ont plus de 65 ans, vous pouvez ajouter cette année 4 940 euros à votre quotité exemptée.

Enfin, sachez encore que vous pouvez bénéficier d’une réduction d’impôt de 45% d’un montant plafonné à 1 500 euros (soit 675 euros) si vous avez installé une borne de recharge pour véhicule électrique à votre domicile après le 1er septembre 2021. Et dans le but de stimuler les Belges à souscrire une assurance défense en justice, un coup de pouce fiscal permet de déduire 40% de votre prime annuelle plafonnée à 310 euros par an, soit une économie de 124 euros maximum.

.

C’est la question, récurrente, à environ 5 000 euros: vaut-il mieux déclarer ses frais réels ou se contenter du forfait légal? Le fisc conçoit en effet que tout salarié est susceptible d’exposer des dépenses qui lui permettent d’accomplir son travail sans lui être remboursées par son employeur (frais de déplacement, de restaurant, de communication, de documentation, d’achat d’un ordinateur… ).

Lorsqu’il calcule votre IPP, il déduit automatiquement un montant de frais forfaitaires proportionnel à vos revenus, plafonné à 4 920 euros par contribuable pour les revenus de 2021 (5 040 euros pour 2022). Si vous estimez que les dépenses professionnelles que vous avez exposées sont supérieures à ce montant, optez pour les frais réels. Mais attention, prévient l’avocat-fiscaliste Olivier D’Aout, du cabinet DBB Defenso: «Un salarié qui fait usage des frais réels est plus rapidement éligible à un contrôle fiscal. Il doit pouvoir tout justifier et on rentre très souvent dans des discussions compliquées…» N’oubliez donc pas de conserver toutes vos factures.

La question se complique quand on évoque l’ utilisation d’un véhicule personnel pour les déplacements professionnels. «Les frais de voiture sont généralement limités à 0,15 euro/km entre le domicile et le lieu de travail, un montant qui n’a jamais été indexé depuis plus de vingt ans, s’indigne Olivier D’Aout. C’est l’un des rares codes IPP dans ce cas, une aberration quand on voit flamber les prix des carburants. Il faut rouler beaucoup, donc habiter assez loin du bureau, pour que la déduction vaille le coup.»

D’autant que ce forfait couvre non seulement le carburant et l’assurance, mais aussi l’amortissement et l’entretien du véhicule. On est loin du compte, même si l’on peut déduire un complément pour les frais de déplacements professionnels liés, par exemple, à une visite à un client ou à une réunion hors de l’entreprise. Mais dans ce cas, le pourcentage de déduction dépend du taux d’émission de CO2 du véhicule. Avantage à la voiture électrique ou hybride, donc. Bon à savoir: si vous vous rendez au travail à vélo, le forfait déductible grimpe à 0,24 euro/km (0,25 pour l’ exercice en cours).

Autre tendance à prendre en compte: l’essor du télétravail qui a engendré des frais chez certains pour aménager un bureau (mobilier, éclairage, plante verte… ), s’équiper techniquement (ordinateur, imprimante, Internet, machine à café… ). Sans compter l’utilisation récurrente d’une partie de l’habitation privée à des fins professionnelles, qui peut justifier la déduction fiscale d’une partie des frais de chauffage et d’électricité, par exemple. Là, l’option frais réels peut devenir intéressante. «A condition que l’employeur n’octroie pas une indemnité non taxée, comme beaucoup le font pour leurs salariés en télétravail, tempère le fiscaliste. Si c’est le cas, plus question de déductibilité.»

A moins de pouvoir prouver au contrôleur que le coût lié à votre bureau à domicile est (nettement) supérieur à l’indemnité perçue. Et encore. Test Achats conseille de limiter votre calcul des frais exposés au temps réellement passé en télétravail si vous voulez éviter le risque d’un conflit fiscal. Enfin, respectez bien la règle de proportionnalité: rapportez la surface de votre bureau à domicile à celle, totale, de votre habitation pour déterminer la proportion de frais fixes que vous pourrez déduire.

Certaines dépenses liées à votre activité professionnelles peuvent également être prises en charge par votre employeur sous la forme d’une rémunération alternative. Qu’il s’agisse d’un véhicule avec carte essence et assurance (voiture de société) ou de tout ce qui peut être inclus dans ce qu’on appelle un «plan cafétéria». Assurance groupe ou hospitalisation, chèques repas, vélo électrique, budget mobilité, ordinateur et téléphone portable, etc. Il existe aujourd’hui plus de 90 façons de transformer du salaire en un avantage extralégal, a calculé L’Echo. Obtenir de son patron de tels avantages est une autre façon de couvrir des frais en payant moins d’impôts, puisqu’ils remplacent une partie du salaire brut.

Investir dans de jeunes entreprises offre un avantage fiscal supérieur au rendement riquiqui des placements classiques.

Ces « avantages de toute nature» (ATN) peuvent néanmoins faire l’objet d’une taxation spécifique dans le chef de celui qui en bénéficie, au titre de l’usage partiellement personnel qu’il en fait. Le calcul est complexe et sera fait pour vous par le service RH de votre entreprise. De toute façon, c’est lui qui décide de vous octroyer ces avantages ou non, et dans quelle proportion. Et peu de salariés les refusent… A noter que l’actuel ministre des Finances, Vincent Van Peteghem (CD&V), a déjà annoncé son intention «d’opérer progressivement un glissement des formes de rémunération alternatives vers une rémunération en cash», dans le cadre de la grande réforme fiscale en gestation. Les avantages extralégaux pourraient vivre la fin de leur âge d’or.

.

Rien n’empêche une personne seule d’exercer son métier en créant sa société. Cela ne concerne pas seulement les indépendants ou les professions libérales: de plus en plus de dirigeants et de cadres (aux salaires plutôt élevés, donc) travaillant pour une entreprise choisissent de le faire sous statut de personne morale, via leur propre société, plutôt qu’en signant un contrat d’emploi. «C’est l’un des outils actuellement les plus utilisés» pour alléger l’emprise fiscale, confirme Me D’Aout.

«La réforme du droit des sociétés a simplifié la procédure, celle de l’impôt des sociétés a ramené leur taux d’imposition de 34% à 25% et même 20% pour les PME (NDLR: à concurrence des 100 000 premiers euros de bénéfice) moyennant certaines conditions», abonde Marc Bourgeois, professeur de droit fiscal à l’ULiège et membre du groupe d’experts chargés de plancher sur la future réforme fiscale.

«Même les dividendes peuvent facilement bénéficier d’un précompte mobilier réduit à 15% au lieu de 30%» grâce au régime VVPR bis, qui concerne les actions nominatives nouvellement émises par une société et qui ne distribuent pas de dividende pendant au moins trois ans, ajoute Marc Bourgeois. Lequel pointe encore un autre avantage fiscal de la société: la réserve de liquidation. «Un simple jeu comptable qui permet de transférer une partie de la trésorerie dans une réserve particulière au passif de la société en s’acquittant immédiatement d’un impôt de 10% pour solde de tout compte, si on n’y touche pas jusqu’à la liquidation de l’entreprise.» «On peut ainsi se servir de la société comme d’une tirelire qui permet des économies fiscales intéressantes après un certain temps», confirme Olivier D’Aout. Trois ans pour bénéficier du taux de précompte mobilier réduit sur les dividendes, cinq ans minimum pour toucher aux réserves de liquidation (à condition de payer un supplément d’impôt de 5%, qui diminue au fil des années de gel jusqu’à disparaître à la liquidation). Un excellent moyen de se constituer un matelas complémentaire.

Ce «délai d’attente» constitue le seul inconvénient de la formule: hormis le salaire que peut lui verser sa société (assorti des précompte et cotisations sociales classiques), l’indépendant qui choisit, par exemple, de créer sa SRL (société à responsabilité limitée) doit pouvoir se passer de revenus complémentaires pendant les premières années. «Pas forcément évident pour l’indépendant personne physique qui bénéficie d’un certain niveau de vie et devra patienter avant de pouvoir faire sortir l’argent de sa société à moindre coût s’il change de régime.» Pour Olivier D’Aout, ce choix devient intéressant dès que l’on commence à gagner plus que ce que l’on dépense.

De nombreuses professions se sont engouffrées dans la brèche des droits d’auteur, tant leur définition est large.

Pour créer une SRL aujourd’hui, une personne seule suffit et elle ne doit plus libérer de capital comme c’était le cas de la SPRL jusqu’il y a peu (minimum 18 600 euros). Le coût principal est celui de l’acte notarié indispensable, de l’ordre de 1 500 euros. Enfin, la loi n’impose plus un plan financier montrant que la société a les moyens de fonctionner pendant deux ans.

Les frais généraux, dans une société, peuvent aussi être fiscalement attractifs. «Tout dépend bien sûr de l’activité, mais il existe énormément de frais qui ont une nature un peu ambiguë, illustre le Pr Bourgeois. Ils doivent au moins bénéficier partiellement à la société, donc répondre à son objet social, mais leur caractère mixte confère un avantage privé.

Conséquence: si on exerçait en tant que personne physique, on aurait plus de mal à les déduire en tant que frais professionnels.» L’exemple type est la voiture de société, mais il en existe beaucoup d’autres. «Prudence tout de même car le fisc opère des contrôles et remet de plus en plus souvent en cause certains de ces frais.» A l’image de ceux relatifs à un immeuble d’habitation acquis par la société et mis à disposition de son dirigeant à des fins d’habitation propre, par exemple, où «les frais sont alors bien supérieurs à l’ATN sur lequel l’occupant sera taxé». Selon Marc Bourgeois, «une jurisprudence s’est développée ces dernières années estimant que l’existence d’un ATN en aval ne suffit pas à justifier la déduction en amont.»

Les chances de survie des start-up et autres jeunes pousses durant les premières années de leur activité leur rendent l’accès au crédit plus difficile. D’où l’idée soutenue fiscalement par le gouvernement fédéral et les entités fédérées d’inciter les particuliers qui cherchent à diversifier leur épargne à les financer.

Au fédéral, le tax shelter permet à tout citoyen qui investit jusqu’à 500 000 euros dans une start-up ou une PME de moins de quatre ans de bénéficier d’une réduction d’impôt de 30 à 45% par tranche de 100 000 euros et par an, à condition de conserver son investissement pendant au moins quatre ans. Si l’entreprise bénéficiaire est en croissance, le montant investi peut grimper jusqu’à un million d’euros mais l’avantage fiscal n’est plus que de 25%, sous les mêmes conditions.

Des mécanismes complémentaires (non cumulables avec le tax shelter) ont été initiés dans les Régions. La Flandre a lancé dès 2006 le prêt win-win. Un particulier peut prêter maximum 75 000 euros par an à une ou plusieurs PME pour une durée fixe de huit ans. Il bénéficie d’un crédit d’impôt annuel de 2,5% sur le capital restant dû, pour un avantage maximal de 1 875 euros par an.

En Wallonie, le prêt coup de pouce permet à tout citoyen d’aider une PME ou un indépendant jusqu’à 125 000 euros pendant quatre à dix ans. Pour un crédit d’impôt annuel de 4% pendant les quatre premières années, puis 2,5% les années suivantes, soit une réduction d’impôt annuelle de 5 000 euros maximum par an pendant quatre ans, puis 3 125 euros.

A Bruxelles, le prêt proxi permet d’investir jusqu’à 50 000 euros par an dans une PME, à certaines conditions, pour une durée fixe de cinq ou huit ans – pour un total tous prêts en cours de 200 000 euros. Avantage fiscal annuel: 4% pendant trois ans (jusqu’à 8 000 euros/an), puis 2,5% les années suivantes. En cas de faillite de l’emprunteur, le prêteur peut bénéficier d’un crédit d’impôt de 30% sur le capital perdu définitivement.

De quoi offrir un avantage fiscal supérieur au rendement riquiqui garanti par les placements classiques, assorti d’un intérêt généralement compris entre 1,5 et 2% mais avec, en contrepartie, un risque plus élevé pour votre capital en cas de faillite ou de défaut de paiement, aucune garantie n’étant prévue.

Il reste une niche fiscale importante, mais qui suscite la controverse et semble dans le collimateur du politique: les droits d’auteur. Ce régime permet à l’auteur d’une œuvre originale d’en considérer le produit financier non comme une rémunération mais comme un revenu mobilier. Il est donc taxé indépendamment des revenus classiques (salaires, honoraires, allocations sociales, etc.) à un taux très favorable.

«La raison d’être de cet avantage fiscal était louable, rappelle Marc Bourgeois. Lorsqu’il commercialise son œuvre et en tire profit, un auteur y a parfois travaillé pendant des années sans percevoir de revenus. S’il était lourdement taxé au moment où sa diffusion génère du profit, cela lui coûterait cher.» A l’origine, étaient surtout visés les artistes, écrivains, scénaristes, musiciens dont le succès et, partant, les ressources pouvaient s’avérer aléatoires. Mais de nombreuses autres professions se sont engouffrées dans la brèche, tant la définition du droit d’auteur dans la législation belge est large.

«Pour être protégée par le droit d’auteur, une œuvre doit avant tout être originale, précise Stijn Gebruers, chez SD Worx. La personnalité de l’auteur s’y exprime et il ou elle a fait certains choix créatifs. Les photographies, les constructions ou les logiciels informatiques sont donc éligibles.» Cela concerne aussi les architectes, les journalistes, les blogueurs et influenceurs, les graphistes et designers, les traducteurs et même les médecins, avocats et tous professionnels qui estiment détenir une expertise particulière qu’ils diffusent par des conférences, des écrits voire des plaidoiries!

«L’originalité étant un vaste concept, la technique d’optimisation fiscale peut être appliquée de manière élargie, confirme Stijn Gebruers. On le constate dans la pratique.» Ce régime est particulièrement intéressant pour les indépendants personnes physiques ou dirigeants d’entreprise, dont les droits d’auteur ne donnent lieu qu’à un précompte mobilier compris entre 7,5 et 15%, et ne génèrent pas de cotisations sociales. De plus en plus d’employeurs en profitent également en versant une partie du salaire de leurs employés «créatifs» sous forme de droits d’auteur (à concurrence de maximum 25%): l’entreprise paie moins de cotisations sociales et le bénéficiaire moins d’impôts.

Au total, le montant net des droits d’auteurs perçus par une personne et considérés comme tels par le fisc est plafonné à 62 550 euros (revenus 2021). Sur ce montant, vous ne payez que 15% de précompte mobilier. Et encore une déduction de frais forfaitaires s’applique-t-elle, qui permet au bout du compte de ne payer que 7,5% de précompte sur une première tranche de 16 680 euros, 11,25% sur la deuxième tranche jusqu’à 33 360 euros et 15% sur le solde. Soit une économie fiscale qui se chiffre en milliers d’euros!

Selon des chiffres diffusés par le ministre des Finances, le nombre de bénéficiaires de droits d’auteur a augmenté de 152% en huit ans et les montants déclarés de 270%, pour atteindre 400 millions d’euros en 2020. De quoi justifier son souhait d’y mettre de l’ordre.

Deux systèmes distincts mais cumulables permettent aux particuliers d’épargner chaque année pour embellir leur future pension complémentaire tout en profitant d’un coup de pouce fiscal. Le plus connu et populaire (près de trois millions de Belges y ont recours, selon CBC Banque) est l’ épargne-pension. Si vous y consacrez cette année jusqu’à 990 euros, vous bénéficiez d’un avantage fiscal de 30%, soit un maximum de 297 euros. En parallèle, l’ épargne à long terme offre un avantage fiscal de 30% sur un montant maximal de 2 350 euros par an en 2022, soit jusqu’à 705 euros. En pratique, il s’agit d’une assurance vie de la branche 21, qui vous garantit de recevoir le capital épargné augmenté des (éventuels) intérêts à l’âge de la pension… si vous êtes toujours en vie. Le plafond dépend de votre situation personnelle, notamment de vos éventuels emprunts hypothécaires en cours pour lesquels vous déduisez les intérêts.

Le Belge est généreux et cela lui est rendu en partie lorsqu’il remplit sa déclaration fiscale.

Le Belge est généreux et cela lui est rendu en partie lorsqu’il remplit sa déclaration fiscale. Un don d’au moins 40 euros à une œuvre caritative (agréée par le SPF Finances et donc autorisée à vous délivrer une attestation fiscale) est assorti d’un avantage fiscal de 45% du montant donné.

En 2020, ce pourcentage avait été porté à 60% pour soutenir les institutions touchées par la crise sanitaire, mais la mesure n’a pas été prolongée. Le «saupoudrage» au bénéfice de plusieurs associations est permis pour autant que le total de vos dons ne dépasse pas 10% de vos revenus imposables ni un plafond de 392 200 euros par an. L’imposition est conjointe, l’avantage étant réparti entre conjoints proportionnellement à l’importance de leurs revenus respectifs.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici