Tout savoir sur la donation de biens mobiliers

En principe, toutes les donations de biens mobiliers doivent faire l’objet d’un acte notarié. Une dérogation est faite pour les donations manuelles ou bancaires. Selon l’Administration fiscale, la donation de biens mobiliers ne constitue pas un abus fiscal tant qu’elle ne fait pas partie d’une construction. Cela vaut aussi lorsqu’un donateur gravement malade donne son argent ou ses titres à ses proches par le biais d’une donation enregistrée avant de pousser son dernier soupir.

La donation par acte notarié

La donation par acte notarié offre des avantages. L’acte authentique a force probante à part entière, ce qui n’est pas le cas du document probant du don manuel sous seing privé. La force probante d’un acte notarié ne peut être contestée qu’au moyen d’une procédure spéciale de faux en écriture.

L’acte authentique a également force exécutoire. Lorsque le donateur ne respecte pas les modalités, charges ou conditions reprises dans un acte authentique (p. ex. le paiement d’une rente viagère), le donateur peut directement faire appel à un huissier. Dans le cas d’un document probant sous seing privé, le donateur doit s’adresser au tribunal compétent pour faire annuler la donation ou faire exécuter la charge.

Pour une donation de biens mobiliers sous réserve d’usufruit, il est recommandé d’établir un acte notarié. Vous paierez alors des droits de donation sur la valeur de la pleine propriété.

Honoraires

Cette garantie a évidemment un prix. En Belgique, les honoraires des notaires sont réglementés. Les donations faites à titre d’avance (qui seront compensés au décès du donateur) sur la part des héritiers (p. ex. les enfants et petits-enfants) sont soumises au barème F. Celui-ci varie de 1,4250% à 0,0456% de la valeur des biens donnés (tarif dégressif par tranche). Les donations avec préciput aux héritiers (sans compensation) et pour les donations faites à des non-héritiers (p. ex. au voisin) sont, elles, soumises au barème H. Celui-ci varie entre 2,85% et 0,057%, selon la valeur des biens donnés (tarif dégressif par tranche).

Le notaire étranger

Autrefois, vous pouviez éluder les droits de donation en passant l’acte de donation de biens mobiliers devant un notaire à l’étranger, dans un pays ou une région où les droits de donation sont faibles ou nuls (p. ex. aux Pays-Bas ou dans certains cantons suisses). Depuis le 15 décembre 2020, tous les actes de donation de biens mobiliers passés devant un notaire à l’étranger doivent être enregistrés en Belgique et sont donc soumis aux droits de donation. Pourtant, il peut toujours être intéressant de passer une donation devant un notaire étranger car les honoraires de ce dernier ne sont pas toujours reliés à des barèmes légaux. Aux Pays-Bas, p. ex., les notaires pratiquent des honoraires forfaitaires.

Pour le don manuel, seuls les biens transmissibles de la main à la main entrent en ligne de compte.

Quid des donations passées devant un notaire étranger avant cette date? Pour ces donations, rien ne change en principe. Un acte de donation étranger vous confère date certaine et la preuve authentique qu’il s’agit d’une donation. De plus, il a force exécutoire. Il est également opposable au fisc belge. Sachez toutefois que les Administrations fiscales belge et néerlandaise peuvent s’échanger des renseignements.

La donation par don manuel ou bancaire

La donation par don manuel ou bancaire se justifie surtout par des raisons fiscales. La donation ne doit pas se faire via un notaire, il n’est dès lors pas obligatoire de l’enregistrer et il n’est donc pas soumis aux droits de donation. En outre, si le moment est bien choisi, le donataire ne paiera pas de droits de succession. Il convient toutefois de respecter les droits des héritiers réservataires puisque les dons manuels et bancaires peuvent faire l’objet d’une réduction. Par ailleurs, si le procédé des dons manuel et bancaire paraît simple, en pratique, il conviendra de ne pas en négliger les aspects techniques et conditions.

Conditions

Le don manuel ou bancaire doit remplir une série de conditions.

La volonté de donner doit exister manifestement dans le chef du donateur (animus donandi). Il doit avoir l’intention formelle de transmettre un bien à une autre personne et s’en défaire de manière définitive et irrévocable. L’intention n’est pas présumée, il faut la prouver. Un document probant (le pacte adjoint) peut confirmer cette intention. Après le décès du donateur, ces documents vous permettent de prouver face à l’Administration fiscale que l’acte juridique est bel et bien une donation et non pas un prêt ou un dépôt.

La propriété des biens donnés doit être transmise matériellement au bénéficiaire (traditio). Dès que les biens sont donnés, le donateur ne peut plus en disposer, sous peine de nullité. Imaginons qu’un père verse une somme sur le compte bancaire de sa fille, sur lequel il possède une procuration. Cette opération n’est pas valable. Il pourrait en effet prélever l’argent du compte et ainsi annuler le don.

Le donataire doit accepter la donation. Il peut le faire de manière formelle ou tacite, p. ex. en réceptionnant le bien, ou en faisant verser sur son compte l’argent reçu.

Date certaine

Il faut donner au don une date certaine. Pour qu’il ne soit pas soumis aux droits de succession, il faut qu’au moins trois années (ou cinq années, pour les donations faites en Région wallonne à partir du 1er janvier 2022) se soient écoulées entre la date de la donation et le décès du donateur. Toutes les donations qui ont été faites dans les trois (cinq) ans précédant le décès du donateur sont considérées comme faisant partie de l’héritage. Pour calculer les droits de succession, l’Administration rajoutera les biens donnés de manière fictive à la masse imposable. Dès lors, ils seront soumis aux droits de succession. Pour un don manuel d’argent, c’est le montant nominal qui doit être déclaré. Pour les autres biens reçus de la main à la main (œuvres d’art, p. ex.), c’est leur valeur à la date du décès du donateur. En cas de donation bancaire, le bénéficiaire paie des droits de succession sur le montant donné si la donation porte sur de l’argent. Pour les titres, c’est la valeur au moment du décès qui est pris en compte.

Lorsque la donation date de plus de trois (cinq) ans, aucuns droits de succession ne sont dus. Pour déterminer le délai et éviter de devoir produire d’autres preuves par la suite, vous devez veiller à ce que les biens soient transmis de manière visible. Vous devez apporter une preuve positive: une date certaine ou quasi certaine. Les dates quasi certaines sont:

• sur une lettre recommandée, la date indiquée sur le cachet de la poste ;

• la date figurant sur les extraits de compte des virements bancaires ;

• pour des documents probants, la date à laquelle vous les avez fait légaliser par les services communaux compétents.

Preuve écrite

Lorsque vous faites un don manuel, vous n’êtes pas obligé d’établir une preuve écrite (pacte adjoint), mais un tel document peut s’avérer utile. En l’absence d’écrit, le don manuel est toujours considéré comme une avance sur héritage. Dans le cas d’une donation bancaire, il ne ressort pas du formulaire de virement – il est “neutre” – qu’il s’agit d’une donation et non d’une mise en dépôt ou d’un prêt, p. ex.

Vous pouvez p. ex. préciser dans le pacte adjoint que la donation s’accompagne d’une dispense de rapport en nature en cas de décès du donateur. Le pacte adjoint peut également être utile au donataire lorsque son droit de propriété est contesté par d’autres héritiers. En outre, le pacte adjoint peut se révéler utile pour associer la donation à une série de charges. L’on peut p. ex. imposer une interdiction d’aliénation temporaire, incorporer une clause de retour conventionnel et déterminer que la donation sera annulée si le donataire cesse d’exercer la charge.

Le pacte adjoint en soi ne peut jamais constituer un titre de donation, sans quoi les exigences de forme de l’acte notarié ne seraient pas respectées, et la donation risquerait d’être déclarée caduque. Le document doit donc être rédigé “au passé” et se référer à un acte juridique qui a déjà eu lieu.

De plus, le document doit évoquer les conditions d’un don manuel valable. En d’autres termes, le donateur reconnaît que la remise matérielle (traditio) a eu lieu, avec l’intention dans son chef de faire un don (animus donandi). Le donataire doit confirmer avoir accepté la donation.

Faut-il tout de même enregistrer la preuve?

Bien que l’enregistrement ne soit donc pas obligatoire, il peut être judicieux en ce qu’il confère date certaine. Il vous permettra de prouver au fisc que la donation a eu lieu plus de trois (cinq) ans avant le décès. L’enregistrement peut aussi être utile pour neutraliser définitivement les droits de succession dus lors du décès du donateur dans les trois (cinq) ans suivant la date du don. En cas d’enregistrement, des droits de donation sont évidemment dus.

Comment se déroule cet enregistrement?

La solution habituelle consiste en l’établissement par le donateur et le donataire d’un document sous seing privé bilatéral (pacte adjoint) en trois exemplaires, dont ils en présenteront un dans un bureau de sécurité, sur rendez-vous. Vous pouvez également envoyer les documents par la poste. Pour les adresses, voir https://eservices.minfin.fgov.be/annucomp/main.do). S’il ne s’agit pas d’un acte de donation passé devant un notaire étranger, vous pouvez également procéder au transfert numérique via MyMinfin.

En Flandre, l’acte est aussitôt enregistré, de sorte que vous obtenez directement date certaine. Les services des contributions flamands sont informés et vous indiqueront automatiquement le montant à payer, ainsi que la date d’échéance.

En Régions de Bruxelles-Capitale et wallonne, vous devrez d’abord payer les droits de donation au compte du bureau de sécurité juridique, avant l’enregistrement. Ajoutez dans votre correspondance votre numéro de téléphone ou adresse e-mail afin que le bureau puisse vous informer du montant à payer.

Il y a urgence (en raison de problèmes de santé, p. ex.) et vous souhaitez obtenir date certaine le plus rapidement possible? Dans ce cas, vous pouvez faire déposer les documents justificatifs sous les minutes d’un notaire. Celui-ci établit alors un acte de dépôt dans lequel il précise l’heure du dépôt. Les droits de donation sont alors immédiatement dus au fisc.

Une autre possibilité consiste pour les deux parties à présenter à l’enregistrement deux écrits unilatéraux indépendants, mais ayant le même contenu. Faites deux copies de chaque écrit et présentez-les à l’enregistrement comme décrit ci-dessus.

Il n’est pas recommandé de faire enregistrer une déclaration unilatérale aux seules fins d’éviter les droits de succession.

Le don manuel

Seuls les biens transmissibles de la main à la main entrent en ligne de compte. Il s’agit en premier lieu des biens mobiliers “corporels”, soit les objets matériels que vous pouvez voir et toucher, tels que les meubles, les bijoux, les voitures et les tableaux. Entrent également en ligne de compte, les biens meubles “incorporels”, dont le droit est incorporé dans un titre, tel que des billets de banque ou des chèques au porteur. Se situent hors du champ d’application: les parts nominatives d’une société, les chèques nominatifs, les livrets d’épargne, les portefeuilles d’assurances.

Quelle est la meilleure manière de procéder à un don manuel? En pratique, vous pouvez procéder de diverses façons. Le don manuel peut se faire dans une banque. Par lettre recommandée “ouverte”, le donateur invite le donataire à se présenter dans une banque donnée, à une date déterminée. À l’endroit et à l’heure convenus, le donateur prélève de son compte les billets et les remet au donataire, qui les verse aussitôt sur son compte. La lettre d’invitation, les tickets de caisse et les extraits bancaires constituent des preuves de la date certaine. Depuis l’entrée en vigueur de la législation antiblanchiment, ce mode de donation de sommes d’argent est de plus en plus supplanté par la donation bancaire.

La donation bancaire

La donation bancaire consiste en un versement, par le donateur, d’argent ou de titres sur le compte bancaire du donataire. Comme il ne peut apparaître sur le virement que le transfert a été effectué dans le but de procéder à une donation, aucune communication ou mention ne peut figurer sur le formulaire de virement, et surtout pas les termes “don” ou “donation”.

Le donateur informe le donataire par lettre recommandée qu’il souhaite lui offrir par virement bancaire de l’argent ou des titres (actions et obligations dématérialisées, pas de titres nominatifs). Il peut éventuellement sauter cette étape et effectuer directement le virement sur le compte du donataire. L’envoi d’une lettre recommandée et la date mentionnée sur les extraits de compte rendent la date de la donation quasi certaine.

Puisque la donation bancaire n’implique aucune remise matérielle de sommes ou de titres, le donateur peut se réserver un usufruit et garder ainsi le contrôle sur ces biens (p. ex. le droit de vote, s’il s’agit de titres) ou revenu déterminé (dividendes, intérêts). Mais sous l’angle fiscal, c’est moins intéressant, puisque l’opération est soumise à la perception de droits de succession. Une donation bancaire avec réserve d’un usufruit viager est donc vivement déconseillée.

Une donation bancaire est intéressante pour les titres dématérialisés (écritures sur un compte au nom du détenteur auprès d’un établissement de crédit ou une société de Bourse agréés. Lorsqu’ils font l’objet d’une donation bancaire, la transmission des titres est inscrite dans le registre des titres. Dans ce registre, le nom du nouveau propriétaire ou titulaire n’est pas repris. Seul le nom du titulaire effectif du compte y est mentionné. Il est donc possible que l’émetteur des titres (par ex. une société familiale) ne connaisse que l’identité du titulaire effectif du compte et non l’identité des ayants droit. Dans ce cas, seul le teneur de compte agréé, tenu généralement par un devoir de discrétion, connaît l’identité du détenteur des titres. Les titres dématérialisés sont donc plus anonymes que les titres nominatifs.

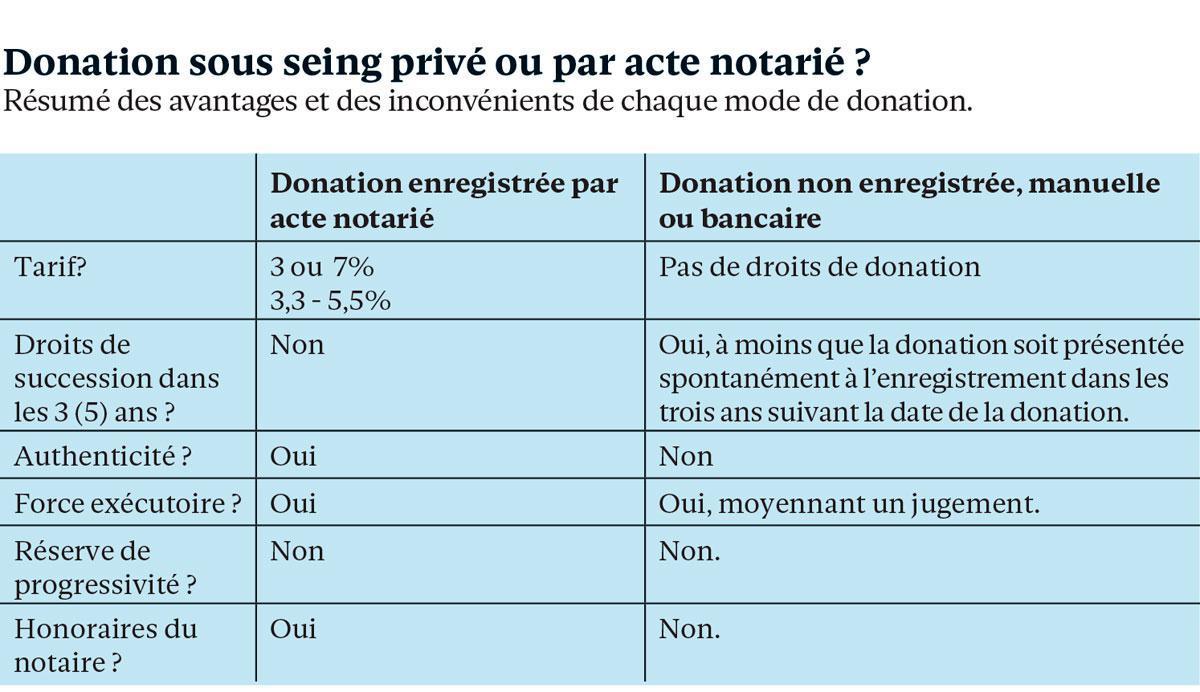

Donation sous seing privé ou par acte notarié?

Résumé des avantages et des inconvénients de chaque mode de donation.

FAQ # Pouvez-vous éviter que votre belle-fille s’empare par la suite de la donation bancaire que vous avez faite à votre fils?

Oui, vous pouvez faire la donation sous la clause résolutoire de retour conventionnel. Au moment de la donation, vous déterminez que le bien donné vous reviendra soit dans le cas où votre fils décède avant vous, qu’il ait ou non des enfants ; soit dans le cas où votre fils et ses descendants décèdent avant vous. Si votre fils décède, vous deviendrez de nouveau, suivant les termes utilisés, le propriétaire des biens donnés comme si la donation n’avait jamais eu lieu (subrogation réelle), ou vous aurez une créance sur sa succession. Dans ce cas, vous ne devrez pas non plus payer de droits de succession. Ne manquez pas, toutefois, de veiller à ce que la donation ait date certaine.

Une option qui peut se révéler intéressante est une clause complémentaire de subrogation réelle: le droit de retour s’appliquera aussi aux biens qui sont venus à la place des biens donnés, p. ex. si votre fils a remplacé un portefeuille d’actions reçu par un autre placement. D’autre part, s’il a utilisé une somme d’argent pour acheter un bien immobilier, vous disposez d’une créance sur la succession pour le montant que vous avez donné autrefois.

Éventuellement, vous pouvez rendre la clause de retour conventionnel facultative, de sorte qu’au décès de votre fils, vous ayez toujours le choix.

Bon à savoir: à des conditions strictement limitées, un droit de retour légal s’applique. Les conditions sont les suivantes:

• le donateur est un parent de sang en ligne ascendante ;

• le bénéficiaire meurt sans descendants ;

• les biens donnés sont encore présents en nature dans sa succession.

Dans ce cas, vous ne devrez payer aucuns droits de succession en Région flamande, mais vous devrez en payer en Région de Bruxelles-Capitale. En Région wallonne, aucuns droits de succession ne sont dus à certaines conditions strictes.

Exemple

Marie-Jeanne détient un portefeuille d’actions d’une valeur de 1 000 000 d’euros qu’elle désire donner à Pierre, son seul neveu encore en vie. Pierre paiera sur cette transaction 7% de droits de donation, soit 70 000 euros. Les honoraires du notaire s’élèvent à quelque 2 385 euros, à augmenter des frais de dossier éventuels.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici