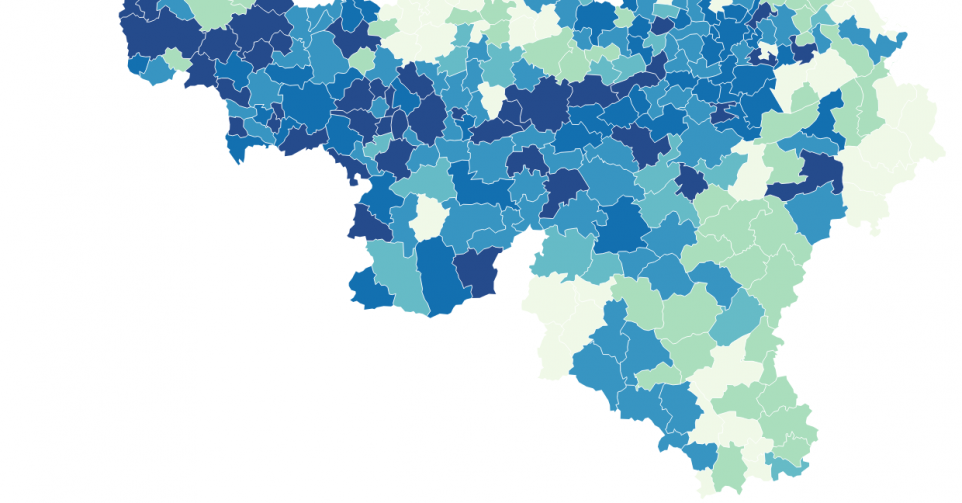

Du changement dans la fiscalité locale : voici les communes wallonnes qui taxent le plus en 2024 (carte interactive)

Pour garder leur budget à l’équilibre, les pouvoirs locaux peuvent compter sur deux taxes principales : les additionnels à l’impôt des personnes physiques et au précompte immobilier. Cette année, une dizaine de communes wallonnes ont toutefois décidé d’alléger la pression fiscale sur leurs résidents. Voici, pour un ménage-type, ce que votre commune prélèvera en 2024.

En cette année électorale, plus que jamais, les différentes communes du pays devront garder un œil attentif sur leurs finances pour assurer l’équilibre de leur budget. Entre les conséquences toujours tangibles de la crise sanitaire et l’inflation galopante liée au contexte géopolitique incertain, garder la tête hors de l’eau n’est pas toujours une mince affaire pour les pouvoirs locaux.

Pour éviter de se mettre dans le rouge, les communes peuvent tabler sur leurs rentrées fiscales, qui représentent généralement un peu moins de la moitié de leurs recettes ordinaires. Les taxes additionnelles, à savoir le taux additionnel à l’impôt des personnes physiques (IPP) et les centimes additionnels au précompte immobilier (PRI), sont deux rentrées capitales sur lesquelles les pouvoirs locaux tablent chaque année pour éponger leurs dépenses.

Qu’est-ce qu’une taxe additionnelle?

Concrètement, les communes peuvent imposer les taux additionnels de leur choix sur ces deux taxes (IPP et PRI). Bien que la Région wallonne recommande des taux maximum aux communes – 8,8% sur l’IPP et 2600 centimes additionnels sur le PRI – certaines entités dépassent les plafonds. C’est notamment le cas des communes d’Ath ou d’Anderlues, dans le Hainaut, qui appliquent respectivement 3.200 et 3.000 centimes additionnels au PRI en 2024.

A l’inverse, d’autres communes se situent bien en deçà de ces plafonds non contraignants, à l’instar de Lasne, qui applique un taux de 5,8% à l’IPP et 1.400 centimes additionnels au PRI, ou de la commune germanophone d’Amblève, qui impose seulement 1.200 centimes additionnels au PRI pour un taux de 6% à l’IPP.

A titre de comparaison, le taux d’imposition communal moyen de la taxe additionnelle à l’IPP s’élève à 7,89% en Wallonie en 2024, tandis que le nombre de centimes additionnels au précompte immobilier atteint en moyenne les 2.584 centimes.

Communes qui taxent le plus: une tendance à la baisse

Cela étant, les communes restent cohérentes dans l’évolution de leurs taux et sont plutôt frileuses à l’idée de les indexer. Ainsi, en 2024, les taux d’imposition moyens observés au niveau de l’ensemble de la Wallonie sont restés très stables. Les seules communes qui ont procédé à des modifications ont en réalité opté pour une baisse de la pression fiscale sur leurs résidents.

Neuf communes wallonnes ont revu à la baisse leurs additionnels à l’IPP : Braine-l’Alleud (passant de 5,7 à 5,5%), Merbes-le-Château (de 8,2 à 8,1%), Aywaille (de 8,6 à 8,5%), Neupré (de 8,2 à 8%), Malmedy (de 7,2 à 7%), Wasseiges (de 8,5 à 8%), Bastogne (de 7,5 à 7%), Neufchâteau (de 7,4 à 7,3%) et Wellin (de 8 à 7,8%)

Concernant les centimes additionnels au PRI, trois communes ont opté pour une diminution : Walhain (passant de 2300 à 2250), Merbes-le-Château (de 2650 à 2600) et Bastogne (de 2850 à 2800).

Quelques mises en garde s’imposent néanmoins lorsqu’on établit des classements des communes qui taxent le plus. Un commune aux taux élevés n’est pas forcément une mauvaise gestionnaire, mais peut être une commune devant porter une dette historique particulièrement lourde (ce qui est le cas d’Ath), par exemple. Cela signifie peut-être aussi qu’elle ne peut pas compter sur certaines rentrées substantielles qui bénéficient à d’autres : la présence d’une centrale nucléaire, d’une très grosse entreprise, des ventes de bois, etc.

Surtout, le rendement de la fiscalité diffère fortement d’une commune à l’autre. A taux égal, la taxe additionnelle à l’IPP rapportera beaucoup plus à une commune dont les revenus des habitants sont plus élevés qu’à une entité où le revenu moyen est faible. Le rendement du précompte immobilier dépend, lui, du revenu cadastral, donc du profil de l’habitation et de sa localisation.

Ce que paierait notre ménage-type

Pour comparer le niveau de fiscalité des communes, Le Vif s’est donc basé sur les prélèvements que réaliserait une commune en 2024, à partir de ces deux taxes, sur un ménage-type.

Quel est ce ménage-type ? Pour le calcul de la taxe additionnelle à l’IPP, les projections se basent sur un couple marié et sans enfant, dont l’impôt dû à l’état s’élève à 20.000 euros par an, avant déduction du précompte professionnel. Pour le calcul des centimes additionnels au PRI, les calculs se réfèrent à une habitation au revenu cadastral de 1.500 euros (avant indexation), sans enfant à charge*.

Quelles sont les communes qui taxent le plus ?

Il apparait, après projection sur un ménage-type, qu’une forte disparité existe entre communes. A Amblève (commune qui taxe le moins), notre couple-type paierait 1.690€ de taxes additionnelles en 2024, contre 3.066€ à Ath (commune qui taxe le plus), soit un différentiel de 1.376€.

Derrière Amblève, les communes qui prélèveraient le moins en 2024 sur ce ménage-type sont Lasne (1.731€), suivie de Braine-l’Alleud (1.806€) – qui gagne une place par rapport à 2023 grâce à la baisse de son IPP – Waterloo (1.834€) et Saint-Vith (1.894€). Dans l’ensemble, on retrouve dans les 20 premières places essentiellement des communes germanophones et du Brabant wallon.

A l’autre bout du classement, devant Ath, c’est à Anderlues que le ménage-type devrait s’acquitter du montant le plus important : 2.984€. Elle est précédée par Tournai et Leuze-en-Hainaut (toutes deux à 2.964 €) et Quiévrain, Estaimpuis et Braine-le-Comte (toutes trois à 2.943€). Les 15 dernières places du classement sont occupées par des communes du Hainaut.

A noter qu’à ces taxes communales, il conviendra encore pour chaque ménage d’ajouter une taxe additionnelle fixée au niveau provincial, non-incluse dans ces calculs par souci de lisibilité.

* Note importante sur la méthodologie utilisée

Pour des raisons de lisibilité, et s’agissant d’un exemple théorique, les montants de référence sont similaires à ceux employés lors du classement des communes réalisé en 2022. Au vu de l’inflation importante depuis lors (9,59% en 2022 et 4,06% en 2023), ces montants pourraient être indexés d’environ 13% afin d’être plus en phase avec la réalité.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici