Les banques découragent les épargnants : qui veut encore de votre épargne?

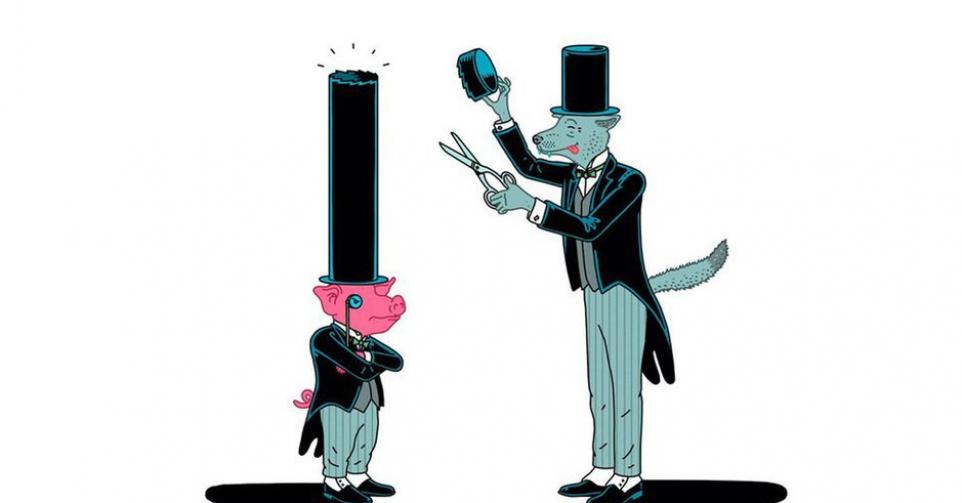

Les banques font tout pour éconduire l’épargnant : elles baissent les taux d’intérêt, suppriment les comptes d’épargne, voire ferment leurs portes. Que peut encore faire un épargnant avec son argent ?

1. Que se passe-t-il?

Récemment, la banque néerlandaise ING était très claire : « L’investissement n’est pas dans vos projets? Vous pouvez alors envisager de transférer tout ou partie de votre épargne dans une autre banque. Elles offrent parfois un taux d’intérêt plus élevé qu’ING. Ce renvoi à « une autre banque » est intervenu après qu’ING a informé les Néerlandais qu’elle appliquerait un taux d’intérêt négatif de 0,5 % sur tout compte d’épargne supérieur à 100 000 euros. Un intérêt de pénalité donc pour ceux qui épargnent trop. Pour les montants inférieurs à 100 000 euros, les épargnants néerlandais perçoivent toujours un intérêt dérisoire de 0,01 %, une bagatelle.

Dans de plus en plus de pays européens, les épargnants doivent payer les banques pour pouvoir y épargner. Ce n’est pas possible en Belgique, car les épargnants sont protégés par une loi qui stipule que le taux d’intérêt de base d’un compte d’épargne réglementé doit être d’au moins 0,01% et la prime de fidélité d’au moins 0,10%. Le taux d’intérêt minimum requis par la loi est donc de 0,11 %, et aucun politicien n’oserait le remettre en question. La plupart des banques accordent à contrecoeur ce 0,11 %, mais pas plus.

Certaines banques, telles qu’ING Belgique, ABN Amro et Puilatco, ont franchi le pas. Elles fixent un montant maximum d’épargne. Tout ce qui dépasse ce montant est transféré sur un compte courant où les intérêts de pénalité peuvent être facturés. La Banque Triodos va encore plus loin. Elle a transformé tous les comptes d’épargne réglementés en comptes d’épargne non réglementés. Ces comptes ne sont pas soumis au taux d’intérêt minimum légal, de sorte que la banque peut offrir un taux d’intérêt de 0%. Et s’il y a plus de 500 000 euros sur le compte, il y a un intérêt de pénalité de 0,5%.

La banque Internet Rabobank.be, arrivée sur le marché belge il y a 20 ans pour offrir des taux d’intérêt élevés sur les comptes d’épargne, a pris une décision encore plus radicale : elle va tout simplement cesser ses activités dans notre pays. Les 228 000 clients belges ont un an pour trouver un autre refuge pour leur épargne, qui s’élève en tout à 7 milliards d’euros.

2. D’où viennent ces taux négatifs?

Pour connaître l’origine des taux d’intérêt négatifs, il faut remonter à 2014. La Banque centrale européenne (BCE) craignait une nouvelle crise économique et voulait relancer l’économie. Par conséquent, elle a fait baisser le taux d’intérêt. Cela découragerait l’épargne et encouragerait la consommation et l’investissement. En outre, le faible taux d’intérêt rendrait les emprunts plus attrayants. Tout cela était censé stimuler l’économie.

Il est important de savoir que toutes les banques doivent parquer l’argent qui reste le soir – c’est-à-dire l’excédent de liquidités qui n’est pas utilisé pour approvisionner les distributeurs automatiques de billets, pour effectuer des paiements, etc – auprès de la BCE. Avant, les banques recevaient des intérêts pour cela, connus sous le nom de taux de dépôt, mais depuis 2015, elles doivent les payer à la BCE. Depuis septembre 2019, cet intérêt de pénalité est de 0,5 %. La BCE agit ainsi pour que les banques ne conservent pas trop d’argent et prêtent davantage. L’année dernière, cela a coûté plus de 500 millions d’euros aux banques belges.

Le résultat ? Les banques européennes ont suivi l’exemple de la BCE et ont baissé leurs taux d’intérêt, allant même jusqu’à proposer un taux d’intérêt négatif pour les comptes d’épargne. Comme cela n’est pas possible en Belgique en raison du taux d’intérêt minimum imposé par la loi, les banques ont trouvé une autre solution : elles ont augmenté les coûts. Et tout cela pour de moins en moins de services : les agences bancaires ferment les unes après les autres, tout doit être le plus numérique possible.

3. Un livret d’épargne est-il encore intéressant ?

Les livrets d’épargne sont toujours populaires, l’année dernière ils ont augmenté d’un montant record de 15 milliards d’euros. Ils représentent aujourd’hui quelque 300 milliards d’euros. Les livrets d’épargne bénéficient d’un régime fiscal favorable : aucun impôt ne doit être payé sur les 980 premiers euros d’intérêts. Au taux d’intérêt minimum légal, cela signifie que vous devriez déjà avoir 900 000 euros sur votre compte d’épargne.

Cependant, le taux d’intérêt sur un compte d’épargne est extrêmement faible, 0,11 % ce n’est pratiquement rien. Et c’est même pire, car il faut aussi tenir compte de l’inflation, de l’augmentation du coût de la vie. Et la plupart des gens n’y font pas attention. C’est pourtant simple : si l’inflation est de 1,5 % et que votre épargne rapporte 0,11 % d’intérêts, vous vous appauvrissez de 1,39 %.

Concrètement, 10 000 euros sur votre compte d’épargne deviennent 10 011 euros après un an grâce à un intérêt de 0,11 %. Mais si l’inflation est de 1,5 %, le chariot de supermarché que vous payez 10 000 euros aujourd’hui vous coûtera 10 150 euros un an plus tard. En d’autres termes, en épargnant, il vous manquait 139 euros pour pouvoir acheter exactement la même chose qu’un an auparavant. Votre pouvoir d’achat a donc diminué. Et ce, sans tenir compte des frais que la banque facture.

Le livret d’épargne est donc un livre de pertes, et ce, depuis de nombreuses années. Depuis 2003, le taux d’intérêt a très rarement été supérieur à l’inflation. Une personne qui a placé 10 000 euros sur un compte d’épargne en 2003 se retrouve avec seulement 8 500 euros l’année dernière, malgré les intérêts perçus et hors frais bancaires.

4. Que peut faire l’épargnant ?

La combinaison de taux d’intérêt extrêmement bas, voire négatifs, et d’une inflation croissante est une bonne nouvelle pour quiconque a des dettes et donc pour des pays comme la Belgique dont la dette publique est importante. L’inflation fait fondre ces dettes, sans que le gouvernement ait à prendre des mesures douloureuses. De plus, grâce au faible taux d’intérêt, il peut emprunter à bon compte ou même recevoir de l’argent en échange, ce qui ne l’incite pas non plus à intervenir. Mais le bon épargnant est la victime, car il voit ses économies s’évaporer lentement, si lentement que souvent il ne s’en rend pas compte.

Existe-t-il des alternatives au compte d’épargne ? Auparavant, les épargnants pouvaient placer leur argent sans trop de risque dans des certificats d’épargne bancaire ou des obligations d’État, des emprunts émis par le gouvernement. Mais les faibles taux d’intérêt font qu’ils ne rapportent plus rien. Vous lisez parfois que les comptes d’épargne étrangers offrent des intérêts plus élevés, 17 % en Turquie ou 6 % en Russie, par exemple, mais ce n’est réservé qu’aux aventuriers financiers. Cela vaut également pour les cryptomonnaies telles que le bitcoin, qui n’ont aucune valeur sous-jacente et qui ne sont pas des investissements, mais des jeux d’argent.

Ces dernières années, beaucoup d’argent a trouvé sa voie vers des alternatives telles que la bourse, l’immobilier et l’or. Les banques tentent d’inciter leurs épargnants à passer à des fonds d’investissement, où elles peuvent facturer des frais d’entrée et de sortie ainsi que des frais de gestion. Mais toutes ces solutions sont plus risquées qu’un compte d’épargne et, par manque de connaissances et de temps, elles ne conviennent pas à tout le monde. Le compte d’épargne demeure un produit simple et l’épargne peut être retirée immédiatement.

À cela s’ajoute que les prix de ces alternatives ont augmenté si fort ces dernières années que l’on craint des bulles, et une loi économique non écrite stipule que tôt ou tard, elles éclateront. Le bon épargnant, qui veut mettre de l’argent de côté pour sa retraite par exemple, n’a guère de choix. Il est lentement étranglé par des taux d’intérêt bas et une inflation plus élevée.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici