Fraude fiscale : un hold-up de l’Etat à 7 milliards, suite et pas fin

L’histoire des CumCum et CumEx est celle d’un braquage incroyable des caisses publiques, comme l’avait épinglé la commission Panama Papers. Où en est la Belgique par rapport à ses voisins dans la lutte contre cette mégafraude?

Les députés en ont reparlé lors de l’évaluation, fin mai, des recommandations de la commission Panama Papers. CumCum ou CumEx, quèsaco? Ces deux mécanismes de manipulation de dividendes permettent de gagner de l’argent sur le dos du fisc. Dans le cas des CumCum, la manœuvre consiste, quelques jours avant le versement des dividendes, à déplacer ses actions en les vendant, pour une courte durée, à un partenaire résidant dans un paradis fiscal ou, du moins, dans un Etat avec lequel a été signé une convention exonérant de retenue d’impôt à la source. Ces investisseurs à l’étranger perçoivent les dividendes, échappant donc à tout prélèvement d’impôts, puis revendent les actions à leur propriétaire initial en touchant une petite commission. C’est légal, mais peu scrupuleux.

Dans le cas des CumEx, il s’agit de fraude. La technique consiste, ici, à se faire rembourser un précompte qui n’a pas été payé, en multipliant, le jour du versement des dividendes, les échanges d’une action à grande vitesse de manière à embrouiller l’administration fiscale, alors incapable de déterminer qui est le véritable propriétaire de l’action ce jour-là. Cela se fait de manière très organisée, à grande échelle, avec des milliers d’actions. De faux propriétaires résidant à l’étranger, complices des actionnaires initiaux et qui ont possédé ladite action, prétendent avoir payé un impôt sur cette action et demandent le remboursement du précompte. On a affaire, dans ce cas, à un véritable cambriolage des caisses de l’Etat, souvent opéré avec l’aide d’établissements bancaires.

La pratique des CumCum a été mise au point dans les années 1990 et celle des CumEx au début des années 2000. Le cerveau de cette fraude gigantesque, Hanno Berger, surnommé «Dr Cum», est allemand. Il a d’abord exercé comme contrôleur fiscal avant de devenir avocat fiscaliste. Les mécanismes Cum ont longtemps perduré sans que leurs organisateurs et bénéficiaires ne soient inquiétés. Même lorsqu’il a été percé à jour, Berger, aujourd’hui âgé de 70 ans, a trouvé refuge en Suisse pendant des années, avant d’être rattrapé par la justice de son pays d’origine où il doit désormais affronter plusieurs procès.

Combien de milliards subtilisés?

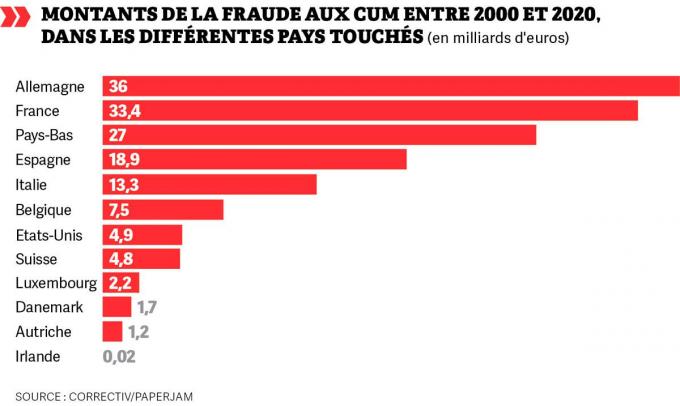

Lorsque le scandale des Cum a éclaté, en 2018, un montant global de 55 milliards d’euros, pour une douzaine de pays européens, a été évoqué. L’Allemagne, où l’on parle carrément de «casse fiscal du siècle», et la France en sont les deux plus grandes victimes. Moins touchée, la Belgique n’est toutefois pas en reste. Les autorités fiscales et le ministère de la Justice ont d’abord avancé que les remboursements frauduleux de précompte s’élevaient à 208 millions d’euros pour les années 2012 à 2015. Il s’agissait des années «Sanjay Shah», du nom d’un homme d’affaire britannique, CEO d’un hedge fund (Solo Capital Partners) et réfugié à Dubaï, qui fait toujours l’objet d’une enquête criminelle au parquet de Bruxelles pour ses constructions CumEx.

En 2021, rebondissement: une étude de l’université de Mannheim, en Allemagne, basée notamment sur des techniques éprouvées par les gendarmes financiers américains, a réévalué le montant global de la fraude dans les différents pays concernés à 150 milliards d’euros sur une période de vingt ans (voir graphique). En Belgique, selon cette même étude, ce pillage organisé des caisses de l’Etat s’élèverait à 7,5 milliards d’euros pour la période 2000-2020. A titre de comparaison, les plus grandes affaires de fraude fiscale des années 1990 (KB-Lux, QFIE et sociétés de liquidités) avaient coûté 2 milliards d’euros au trésor public belge…

Il y a un an, le SPF Finances avait commenté les chiffres de Mannheim en évoquant «une étude théorique, basée sur des méthodes de calcul inspirées de l’expérience allemande». Récemment interrogé à la Chambre par Marco Van Hees (PTB), le ministre des Finances Vincent Van Peteghem (CD&V) a transmis un tableau reprenant, pour les années 2010 à 2020, les montants annuels des remboursements frauduleux de précompte. Au total, les restitutions se montent, sur dix ans, à 1,08 milliard d’euros, avec un pic dans les années 2014-2015 et 2018-2019. Sollicité par Van Hees, Van Peteghem n’a toutefois pas commenté le chiffre de 7,5 milliards avancé par l’université de Mannheim pour une période plus longue. Il n’a pas non plus donné de chiffres concernant le nombre d’agents du fisc chargés de contrôler les dossiers critiques en matière de CumEx. Son cabinet ne nous a pas davantage répondu sur ces points précis, à aucune de nos questions sur la fraude Cum, d’ailleurs. Même silence du côté du ministère de la Justice.

Nous avons eu plus de chance avec le SPF Finances: sa porte- parole nous fait savoir qu’une équipe de dix-huit agents est actuellement chargée de vérifier les demandes de remboursements de précompte mobilier introduites par les non-résidents et que quelque 4,7 millions d’euros ont été récupérés, à ce jour. Par ailleurs, depuis 2021, on sait que le fisc belge, qui a tardé à investir les tribunaux contrairement à d’autres pays, a tout de même assigné plusieurs fonds de pension américains dans le cadre des affaires CumEx, en leur réclamant 45 millions d’euros, dans sept procès distincts, «toujours en cours», selon le SPF.

Comparaison: en Allemagne, les autorités ont déjà récupéré près de 2 milliards d’euros liés aux fraudes CumEx. Plusieurs banques ont été épinglées et perquisitionnées. De nombreuses personnes sont poursuivies pénalement, dont des cabinets d’avocats: on compte 1 300 inculpés. La première comparution d’Hanno Berger a eu lieu en avril dernier. Des condamnations ont même déjà été prononcées, dès 2020, notamment à l’encontre de deux anciens banquiers. A contrario, les Luxembourgeois ne sont pas mieux informés que les Belges. Au contraire. Comme l’a récemment écrit le magazine économique Paperjam, trois ans et demi après la révélation des CumEx Files, le ministère grand-ducal des finances «ne sait toujours pas de combien il a été spolié». L’université de Mannheim, elle, l’évalue à 2,2 milliards d’euros. Pas mal pour un pays de 600 000 habitants…

La fraude perdure- t-elle aujourd’hui?

Selon le site allemand d’investigation Correctiv, qui a révélé le scandale des CumEx Files en 2018 avec seize médias internationaux, la pratique est toujours possible malgré le renforcement des réglementations. Le SPF Finances, lui, nous fait savoir que des dossiers à grande échelle tels que ceux découverts en 2015 n’ont plus été détectés récemment.

Il précise aussi qu’«aucun élément ne permet d’avancer que des banques belges aient pris part activement aux opérations Cum». Dans d’autres pays, par contre, on retrouve, parmi les acteurs de la fraude, de nombreuses banques allemandes, françaises, américaines ou espagnoles: Deutsche Bank, Commerzbank, BNP Paribas, Société générale, Crédit agricole, Santander, Morgan Stanley, JP Morgan… Des perquisitions ont encore eu lieu, en mai dernier, dans des banques en Allemagne. La plupart se défendent en affirmant n’avoir été que les dépositaires des fonds issus de la fraude. Mais ni la justice allemande ni la justice française ne semblent convaincues par leurs arguties.

En Belgique, la Banque nationale (BNB) nous dit avoir «enquêté dans un certain nombre de dossiers», mais elle ne fournit aucune autre explication – pas même le nombre de banques concernées, sans citer leur nom – en invoquant le secret professionnel. On ne sait pas non plus si des informations ont été notifiées à la justice. La BNB confirme toutefois avoir «participé activement» au plan d’action que l’Autorité bancaire européenne (ABE) a adopté, il y a plus de deux ans, pour muscler les dispositifs de lutte contre les fraudes aux dividendes. Dans ce cadre, elle dit avoir «récemment» mis à jour sa circulaire sur les typologies de mécanismes spéciaux qui ont pour but ou effet de favoriser la fraude fiscale des clients des banques et qui visent, entre autres, les Cum.

La Belgique a, en outre, modifié sa législation début 2019. Objectif: aucun remboursement de précompte ne peut être obtenu si le bénéficiaire de dividendes, dans le cadre d’un placement dans un fonds de pension, ne peut prouver qu’il détient en pleine propriété les titres financiers depuis soixante jours au moins. Cette mesure est censée lutter contre les échanges d’action répétés à grande vitesse quelques jours avant le versement des dividendes pour enfumer l’administration fiscale. Mais, pour le Réseau de justice fiscale (RJF), cette mesure législative unique est insuffisante, au regard de ce que les autres pays frappés par les Cum ont réalisé sur le plan législatif. Surtout, en ne visant que les fonds de pension, elle ne touche qu’un aspect limité des restitutions de précompte.

Pour, définitivement, régler leur compte aux fraudes Cum, la Belgique a aussi plaidé à l’échelon européen pour une suppression de la retenue à la source sur les dividendes distribués au sein de l’Espace économique européen (EEE), ce qui éviterait les remboursements indus. A priori, une telle mesure semblerait avoir un coût bien plus élevé que les restitutions frauduleuses, censées être mieux contrôlées. De toute façon, Vincent Van Peteghem a assuré que ce serait compliqué à mettre en œuvre à l’échelle de l’UE, répondant à une question récente du député N-VA Joy Donné. Mais ce dernier nous explique que, pour avoir une idée précise de l’impact budgétaire d’une telle mesure, le gouvernement devrait peut-être déjà tenir ses statistiques à jour sur l’origine des dividendes. Pas faux. Il reste du boulot…

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici