Inondations, un an après: des désastres naturels, demain inassurables?

Face à la multiplication des catastrophes naturelles, entraînant une explosion du coût des sinistres, les assureurs plaident pour un nouveau système. Et vite.

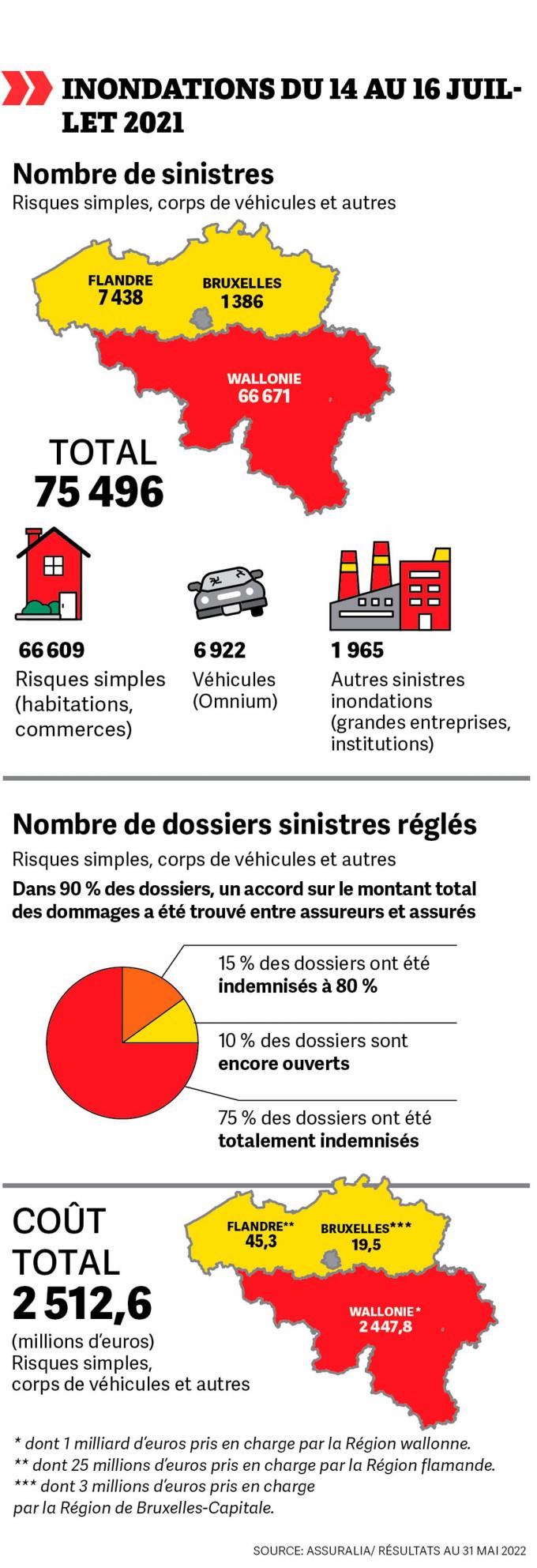

Toujours plus grands, toujours plus nombreux, toujours plus coûteux, les risques d’inondations, tempêtes, sécheresses, etc. ne cessent de s’accroître. En 2021, les grands événements se sont succédé à un rythme inhabituel. Selon l’étude de référence du réassureur Swiss Re, les dommages économiques liés aux inondations ont été estimés à 80 milliards de dollars (78 milliards d’euros) à l’échelle mondiale, dont 20 milliards ont été couverts par l’assurance – ce qui démontre un déficit important de protection contre ce type de risque. Les inondations survenues en Belgique et en Allemagne ont coûté à elles seules plus de 40 milliards de dollars, dont 13 milliards couverts par l’assurance. Le niveau le plus élevé jamais atteint.

La question de l’obligation de s’assurer est à présent posée: 10% des sinistrés ne l’étaient pas.

Pour les assureurs, le coût des sinistres poursuit donc son augmentation: chaque année, le montant total des pertes assurées augmente de 5% à 7%. Ce que les assureurs appellent les «cat nat» ont également affecté le régime d’indemnisation belge. Pour la première fois, le plafond d’intervention des assureurs, inscrit dans une loi de 2014, a été dépassé (fixé à 18% de remboursement, soit 375 millions d’euros, en 2021) et, pour la première fois aussi, le mécanisme d’intervention public a dû être activé. Pour le gouvernement wallon, le choc financier est dur à absorber. Et après de rudes négociations, les assureurs ont accepté de doubler leurs interventions. Ils avanceront également le milliard d’interventions publiques, que l’exécutif wallon remboursera en dix ans.

Voilà, en résumé. Mais la question de l’obligation de s’assurer est à présent posée. De nombreuses analyses empiriques montrent, en effet, que, sauf à y être contraints par la loi (comme en France), bon nombre d’individus dans le monde renoncent à s’assurer contre des événements perçus comme trop peu probables. Et ce, même dans des économies matures. En Belgique, il n’existe aucune obligation d’assurer son habitation. Pourtant, selon Assuralia, 95% des propriétaires détiennent une assurance incendie. Une quasi-obligation, en réalité, puisque lors de la souscription d’un crédit hypothécaire, les banques l’exigent systématiquement. Reste toujours ces 5%… et ce chiffre: 10% des sinistrés n’étaient pas assurés. Les locataires, eux, doivent contracter cette assurance. En revanche, assurer le «contenu», c’est-à-dire l’intérieur du logement, demeure facultatif. Par conséquent, des locataires décident de faire l’impasse. C’est pourquoi, pour prévenir la sous-assurance, l’aide publique wallonne aux sinistrés non assurés est désormais conditionnée à la souscription d’une assurance incendie.

Un risque « systémique »

Les primes, en tout cas, augmenteront en raison de l’inflation, mais surtout de la hausse des coûts de réassurance – les assureurs transmettent une partie du risque qu’ils couvrent à des réassureurs. Ceux-ci risquent aussi de devenir plus sélectifs, du moins dans les zones les plus exposées. «Quand les sinistres se répètent en raison de catastrophes naturelles, nous ne nous limitons plus à faire un chèque aux clients», commente un courtier de chez AG Insurance. C’est en fait, déjà, du cas par cas. Le bien ne sera éventuellement assuré qu’au prix fort (prime et/ou franchise supérieure). Dans certains cas, l’assureur conditionne le maintien de l’assurance à la prise de mesures (pose de batardeaux anti-inondation devant les portes et les fenêtres, carreler le rez-de-chaussée, positionner l’électricité dans le plafond plutôt que dans le plancher, ne pas réinstaller la chaudière en sous-sol). «Parce que nous avons un rôle à jouer en matière de prévention…» Les personnes qui ont construit dans une zone classée à risque élevé d’inondation, après 2007, s’exposent, elles, à ne pas ou plus trouver d’assureur (il n’est pas obligé d’accorder une couverture contre les dégâts des eaux dans la police) ou de devoir payer une prime non plafonnée (en moyenne, un montant de 1 370 euros).

Aucune compagnie ne serait désormais en mesure d’absorber les dégâts liés à une accélération des catastrophes.

Mais au-delà, ce type d’événements est-il payable à l’avenir? Car l’autre débat porte sur l’assurabilité, si le désastre naturel n’est plus un aléa mais un «risque systémique», selon les mots de Hein Lannoy, CEO d’Assuralia, l’union professionnelle des entreprises d’assurances. Aucune compagnie ne serait désormais en mesure d’absorber les dégâts liés à une accélération des catastrophes. Après le choc des inondations, puis celui des tempêtes de février dernier, les assureurs estiment qu’il est urgent de changer ce régime. Un groupe de travail, réunissant le SPF Economie, les Régions, la Banque nationale et le secteur, planche notamment sur une réforme du plafond, afin d’accroître la part prise en charge par les assureurs, qu’ils pourront réassurer. D’autres pistes de réflexion sont étudiées. Parmi elles, celle de partenariats public-privé, à l’exemple tout récent de la Région wallonne. Il s’agirait, par exemple, d’incitants financiers – proposés, ici, par la Commission européenne – ou du modèle français où, pour faire face aux catastrophes naturelles, les assurances sont en grande part réassurées par la Caisse centrale de réassurance (CCR). Née après les inondations majeures de 1981, elle bénéficie de la garantie de l’Etat. Ce dernier intervient donc au sommet du dispositif: si les réserves de la CCR sont insuffisantes, l’Etat paie. L’autre modèle, allemand, serait de faire de la garantie contre les catastrophes naturelles une option payante, avec une tarification adaptée. «Le système a montré qu’il ne fonctionne pas, conclut Hein Lannoy. Sans une approche nationale, aucune Région n’a les moyens d’intervenir en soutien à la population.»

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici