Cumuls, abus, impunité : c’était le « foutoir » dans la filiale d’Ogeo Fund à Anvers

Un document interne de Land Invest Group montre à quel point la filiale anversoise d’Ogeo Fund ne remboursait pas ses dettes et était le théâtre d’abus divers. Il confirme la dilapidation de l’argent des pensionnés liégeois révélée par Le Vif et Apache. Et montre que les dirigeants d’Ogeo Fund se sont « réveillés » vraiment très tard…

Malgré de multiples tentatives d’intimidation récemment épinglées par le Conseil de l’Europe, Le Vif et Apache poursuivent leurs révélations dans le dossier « Land Invest Gate ». Ce dossier, sensible pour le PS et la N-VA, concerne la façon dont l’argent des pensionnés liégeois d’Ogeo Fund a été investi dans l’immobilier à Anvers à travers une filiale du fonds de pension : Land Invest Group (LIG). Cette dernière est détenue à 50% par Ogeo Fund et à 50% par Elba Advies, la société d’Erik Van der Paal – un ami de Bart De Wever – et son associé Marc Schaling.

Entre 2013 et 2017, des millions d’euros prêtés par Ogeo à LIG ont été dilapidés dans des restaurants étoilés et ont enrichi des proches de Bart De Wever, mais aussi de Stéphane Moreau comme nous le verrons prochainement. De Wever est depuis 2012 à la tête de la Ville d’Anvers qui délivrait les permis de bâtir à LIG. Moreau, lui, dirigeait le fonds de pension Ogeo Fund qui finançait LIG. « Je n’ai jamais exercé le moindre rôle, ni en qualité d’administrateur, ni opérationnel, au sein de LIG ni d’autres filiales d’Ogeo », précise Stéphane Moreau.

Face aux excès – rémunérations, frais de restaurants, dépenses, etc. – réalisés au sein de LIG avec l’argent des pensionnés liégeois prêté par Ogeo, le fonds de pension a essayé de resserrer les boulons en 2017. En février, il désigne – enfin – un administrateur pour le représenter dans la sous-filiale Land Invest Project Management (LIPM), qui était jusque-là une véritable « boite noire » pour Ogeo et une « plaine de jeu » sans surveillant pour Erik Van der Paal et Marc Schaling, comme Le Vif et Apache l’ont raconté. C’est au sein de LIPM, filiale opérationnelle de LIG, que tous les excès ont été commis.

22 millions non-remboursés

Pour limiter la casse, un nouveau contrat est signé le 30 juin 2017 entre LIG et ses actionnaires Ogeo et Elba. Il s’agit d’un « Bond Loans Extension Agreement », c’est-à-dire un contrat qui reporte l’échéance du remboursement par LIG de plusieurs prêts obligataires que lui a accordés Ogeo. En échange de cette faveur, le fonds de pension fixe de nouvelles règles du jeu, beaucoup plus strictes. Ce qui confirme, noir sur blanc, les excès réalisés avec l’argent des pensionnés liégeois révélés en novembre et décembre derniers par Le Vif et Apache.

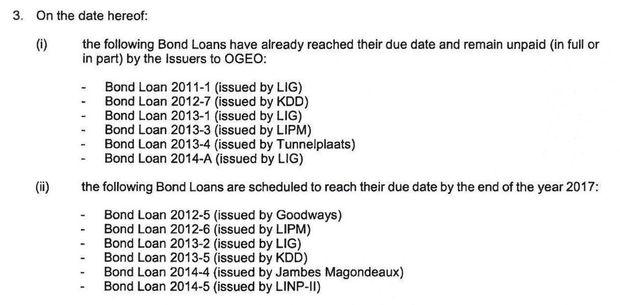

Au 30 juin 2017, six prêts obligataires accordés par Ogeo totalisant plus de 14,3 millions d’euros étaient arrivés à échéance et n’avaient toujours pas été remboursés par LIG. Six autres prêts, pour plus de 7,5 millions, allaient échoir avant la fin de l’année. Il fallait donc un sursaut rapide d’Ogeo Fund, sans quoi, à ce rythme-là, le fonds de pension risquait sérieusement de ne jamais revoir la couleur de « son » argent.

Une « liste de résolutions » destinées à réduire les dépenses excessives et à injecter une dose de bonne gouvernance au sein de LIG est donc signée le 30 juin 2017 par Elba, Ogeo et leur « créature » commune, LIG. Ces résolutions révèlent, en creux, tous les manquements à la déontologie des affaires la plus élémentaire qui étaient manifestement la norme chez LIG jusque-là.

Dépenses sans lien avec l’objet social

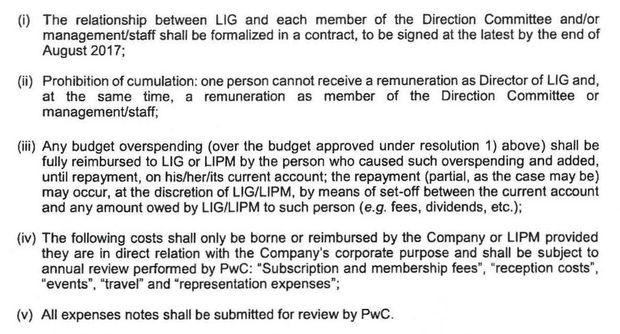

On y apprend que les dirigeants de LIG travaillaient sans contrat, que le cumul de rémunérations comme dirigeant et comme administrateur était fréquent, que les dépassements budgétaires étaient « pour la pomme » de LIG (donc d’Ogeo et ses pensionnés pour 50%) et non pas des responsables de ces dépassements, ou encore qu’une série de frais de représentation et de voyages avaient été réalisés sans aucun lien avec l’objet social de LIG. Le document, signé par Emmanuel Lejeune (Ogeo), Paul Borghgraef (LIG) et Marc Schaling (LIG et Elba), est limpide :

« (i) Les relations entre LIG et chaque membre du comité de direction et/ou les membres de la direction/du personnel doivent être formalisées dans un contrat à signer au plus tard à la fin du mois d’août 2017 ;

(ii) Interdiction de cumul : une personne ne peut recevoir une rémunération en tant qu’administrateur de LIG et, en même temps, une rémunération en tant que membre du comité de direction ou membre de la direction/du personnel.

(iii) Tout dépassement budgétaire (supérieur au budget approuvé) sera intégralement remboursé à LIG ou à LIPM par la personne qui a provoqué cet excédent de dépenses, et sera ajouté, jusqu’au remboursement, sur son compte courant ; (…)

(iv) Les dépenses suivantes ne sont supportées ou remboursées par LIG ou LIPM que si elles sont en relation directe avec l’objet social de la société, et feront l’objet d’une analyse annuelle réalisée par PwC : « Droits d’adhésion et de souscription », « frais de réception », « événements », « voyages » et « frais de représentation » ;

(v) Toutes les notes de frais doivent être soumises à l’examen de PwC. »

Budget « restos » divisé par deux

Les frais de restaurant, qui se montaient à 15.664 euros par mois (!) en moyenne de 2014 à 2016, sont quasi divisés par deux dans le budget de fonctionnement de LIPM pour 2017, annexé au contrat : ils chutent à 8.333 euros par mois. Ce document confirme donc qu’avant juin 2017, les responsables d’Ogeo Fund avaient laissé toute latitude à leurs partenaires anversois, Erik Van der Paal et Marc Schaling, pour dépenser l’argent des pensionnés liégeois sans contrôle.

Ce sursaut d’Ogeo Fund doit beaucoup à la FSMA, le gendarme des marchés financiers, qui a exigé au printemps 2017 la tête de Stéphane Moreau, numéro un du fonds de pension. Exclu du Parti socialiste en avril 2017 pour son rôle central dans le scandale Publifin, poursuivi dans trois procédures pénales dont le dossier Tecteo/Ogeo, considéré par la FSMA comme coresponsable des investissements risqués d’Ogeo notamment dans LIG : le patron de Nethys était devenu beaucoup trop sulfureux aux yeux du gendarme financier.

Réveil tardif

Acculé, Moreau démissionnera le 2 juin 2017 de la présidence du comité de direction du fonds de pension. Au moment même où ce Bond Loans Extension Agreement, un document juridique de 11 pages dont la rédaction ne s’improvise pas en quelques jours, était en cours d’élaboration. Du coup, la réponse de Stéphane Moreau aux questions relatives à ce document que nous lui avons adressées, a de quoi surprendre : « Je n’ai pas connaissance de ce Bond Loans Extension Agreement et j’avais d’ailleurs déjà quitté Ogeo à ce moment. Je vous conseille donc de prendre contact avec M. Lejeune qui était président de LIG. »

Contacté par Le Vif et Apache, Emmanuel Lejeune n’a pas répondu à nos interrogations relatives à ce document, notamment sur les raisons de ce réveil tardif d’Ogeo Fund pour tenter de mettre un frein aux excès réalisés à Anvers avec l’argent des pensionnés liégeois…

David Leloup et Tom Cochez

Enquête réalisée avec le soutien du Fonds pour le journalisme en Fédération Wallonie-Bruxelles

Réaction de Marc Schaling

Marc Schaling, l’administrateur-délégué de Land Invest Group au moment des faits relatés dans notre article, a souhaité apporter les précisions suivantes:

« Les dettes envers Ogeo non remboursées dans les délais s’expliquent très simplement. Et le cash disponible n’a rien à voir avec la valeur des projets.Premièrement, les échéances des prêts obligataires qu’Ogeo avait accordés à LIG étaient au maximum de 8 ans, ou à la fin du développement de chaque projet immobilier. À la demande expresse d’Ogeo, les échéances ont été considérablement raccourcies en raison des « règles de la FSMA », mais Emmanuel Lejeune nous a promis que l’extension des délais de remboursement ne poserait jamais de problème. De nombreuses extensions de délais ont été effectuées chaque fois que nous en avons fait la demande, et ce jusqu’à la mi-2016. À ce moment, notre partenaire Optima[NDLR : qui vendait les appartements développés par Land Invest]a fait faillite et Emmanuel Lejeune a changé les règles du jeu.

Deuxièmement, la valeur du portefeuille immobilier n’a jamais posé de problème. C’est uniquement le cash-flow (flux de trésorerie) qui était problématique, à cause de la faillite d’Optima, mais également à cause d’Ogeo, qui n’a pas voulu coopérer pour vendre les projets Tunnelplaats et Slachthuis à Triple Living fin 2017. Aujourd’hui, nous savons que c’est parce qu’ils avaient signé un contrat secret avec M. Janne pour lui vendre les 50% de LIG détenus par Ogeo. »

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici